Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

A számlázással kapcsolatban számos téves jogértelmezéssel lehet találkozni. Ezek közül az egyik, hogy a teljesítési időpontjának folyamatosnak kell lennie. Bonácz Zsolt adószakértő írása ezt tisztázza.

A számlázással kapcsolatban számos téves jogértelmezéssel lehet találkozni. Ezek egyike az, hogy a teljesítés időpontjának időben folyamatosnak kell lennie, akár kézi, akár számlázó programmal készített számláról van szó. Ez az értelmezés a következőt jelenti. A soron következő számlában feltüntetett teljesítési időpontnak meg kell egyeznie az előző számlán feltüntetett teljesítés időponttal, vagy azt követő időpontnak kell lennie.

Ez a jogértelmezés helytelen, ilyen szabályt az Áfa tv. nem tartalmaz.

A szóban forgó jogértelmezés helytelensége a számlázási határidővel kapcsolatos rendelkezések alapján is levezethető.

2020. július 1-jétől fő szabály szerint a teljesítéstől számított 8 napon gondoskodni kell a számla kibocsátásáról.

Amennyiben a teljesített termékértékesítés, illetve szolgáltatásnyújtás ellenértékének kifizetése készpénzzel, vagy készpénz-helyettesítő fizetési eszközzel (Áfa tv. 259. § 8. pont) valósul meg, akkor a fizetéssel egyidejűleg ki kell bocsátani a számlát, feltéve, hogy korábban még nem számláztak.

Ha az előleg kifizetésére készpénzzel, vagy készpénz-helyettesítő fizetési eszközzel (Áfa tv. 259. § 8. pont) kerül sor, akkor az előlegszámlát azonnal ki kell állítani. Ez a szabály akkor is irányadó, ha az előleg nem tartalmaz áfát.

A vállalkozástól nem követelhető meg, hogy az egymást követően kiállított számlákon a teljesítés időpontja időben egymást kövesse. Ugyanis általános esetben a számlát a teljesítés időpontját követő 8 napon belül kell kibocsátani. Ebből adódóan a teljesítés időpontja lehet korábbi, mint az előző számlán.

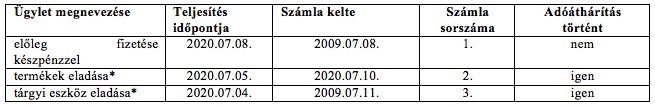

Ezt az alábbi példa szemlélteti.

* nincs azonnali számlázási kötelezettség teljes

A vállalkozás a 2. sz. számlát határidőben állította ki, függetlenül attól, hogy az abban feltüntetett teljesítési időpont korábbi mint az 1. sz. számlán feltüntetett időpont. Nincs olyan szabály, amely előírná, hogy a teljesítési időpont folyamatossága érdekében a 2. sz. számlát ki kell állítani az 1. sz. számla kiállítását megelőzően.

A 3. sz. számlán feltüntetett teljesítési időpont korábbi az 1. és 2. sz. számlán szereplő teljesítési időpontnál. Ennek ellenére a számlázás jogszerű, mivel a 8 napos számlázási határidő betartásra került.

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.