Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

Rengeteg a tévhit még mindig azzal kapcsolatban, hogy mikor nem köteles egy magyar adóalany számlát adni, és ha azt nem köteles, akkor milyen formában kell bizonylatolnia az adott ügyletet.

Ahhoz, hogy megtaláljuk a választ, az ÁFA törvény 166. §-ához kell visszanyúlnunk, ugyanis az azt mondja ki, hogy „Abban az esetben, ha az adóalany a 165. § (1) bekezdésének b) pontja szerint mentesül a számlakibocsátási kötelezettség alól, köteles a termék beszerzője, szolgáltatás igénybe vevője részére nyugta kibocsátásáról gondoskodni.”

Ez alól kizárólag a sajtótermékek értékesítése, a szerencsejáték szervezéséről szóló törvény hatálya alá tartozó szerencsejáték szolgáltatás nyújtása, valamint a kezelőszemélyzet nélküli automataberendezés útján történő termék értékesítése és szolgáltatás nyújtása mentesül.

Tehát ez a három fajta ügylet az, aminél még mindig nem vagyunk kötelesek sem nyugtát sem számlát adni a vevőnek, az összes többi esetben viszont valamelyik mindenképpen szükséges.

Az alábbi feltételek együttes fennállása esetén:

Amennyiben ezeket a feltételeket valaki teljesíteni tudja az adott ügylet során, akkor adhat gépi, kézi vagy e-nyugtát a vevőjének. Viszont semmiképpen sem adható nyugta, hanem csak számlával bizonylatolhatunk abban az esetben, ha mondjuk utal a magánszemély vevő, ha pl. utánvétes a fizetési mód, vagy ha készpénzben fizet és kér (akár vállalkozás, akár magánszemély) névre szóló számlát.

a) a nyugta kibocsátásának kelte (tehát a fizetés napjának a dátuma)

b) a nyugta sorszáma, amely a nyugtát kétséget kizáróan azonosítja

c) a nyugta kibocsátójának adószáma, valamint neve és címe (egyéni vállalkozóknál a nyilvántartási szám is kell, „kisadózó” szó pedig a számlával ellentétben erre nem kötelező)

d) a termék értékesítésének, szolgáltatás nyújtásának adót is tartalmazó ellenértéke (bruttó összeg)

Láthatjuk, hogy ez jóval kisebb adattartalom mint egy számlánál, ezért is praktikus sok esetben a használata.

Nézzük milyen fajtái is vannak a nyugtáknak!

Gépi nyugtát akkor kell kiállítani, ha pénztárgép köteles a tevékenységünk. Ezeket pedig a 48/2013. (XI. 15.) NGM rendelet 1. melléklete sorolja fel pontosan. Ide tartozik pl. mindenféle kiskereskedelmi, vendéglátóipari, kölcsönzős tevékenység, de kiterjesztették már a szolgáltatóiparban a szálláshelyszolgáltatókra, masszőrökre, plasztikai sebészekre, autószerelőkre, sportcentumokra, diszkókra is. Ez azt jelenti, hogy nyugtát ilyen tevékenységről kizárólag online pénztárgéppel lehet kibocsájtani. Fodrászokra, kozmetikusokra továbbra sem vonatkozik a rendelet. Viszont a masszőrökkel kapcsolatban volt egy változás a NAV álláspontjában egyik napról a másikra (rendelet módosítás nélkül), és jelenlegi véleményük szerint a kijárós masszőrök is pénztárgépes nyugta kibocsájtására kötelezettek.

Amennyiben valaki nem akar ilyen eszközbe beruházni, akkor az ÁFA törvény 166. § (2) bekezdése szerint: „nyugta helyett az adóalany számla kibocsátásáról is gondoskodhat. Ebben az esetben mentesül a külön jogszabályban előírt gépi kiállítású nyugtakibocsátási kötelezettség alól [178. § (1) bekezdése].”

A kézi nyugta papír alapú, és akár a régi nyugtatömbös formátumban, akár géppel is előállítható (nyugtát a Billingo-ban is tudsz már csinálni). Fontos, hogy ezeket papír alapon kell odaadni a vevőnek, és utána az eladónak így kell tárolni is. Ha pedig végig gondoljuk, hogy most már szinte mindenféle bizonylatot automatikusan lát a NAV (belföldi számlákat és az online pénztárgépekbe beütött bevételeket is), de ezeket még mindig nem, akkor jogosan fogalmazódhatna meg bennünk a kérdés, hogy vajon a következő lépése a jogalkotónak biztosan az lesz, hogy kiterjeszti a pénztárépes rendelet körét további tevékenységekre is. Jómagam nagyon remélem, hogy meg fogják látni a lehetőséget az e-nyugtákban, és inkább e felé terelik majd a vállalkozókat a pénztárgépek helyett.

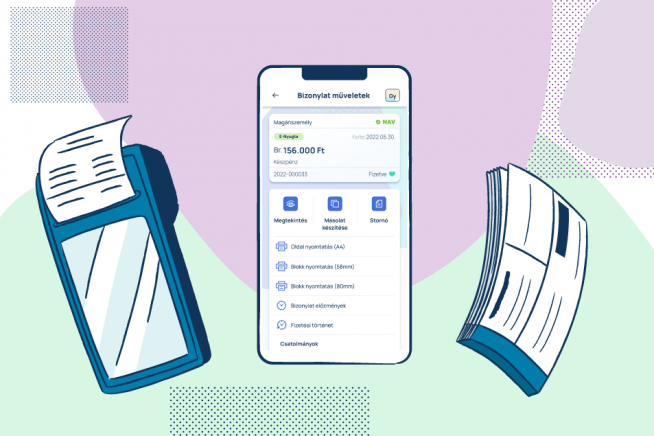

E-nyugtát egyébként jelenleg is lehet adni minden olyan esetben, amikor kézi nyugta is adható (például a Billingo erre tökéletesen alkalmas program), csak nem feltétlenül használható minden élethelyzetben, ugyanis fontos tulajdonsága, hogy ezeket elektronikusan kell továbbítani és tárolni is. Például az elektronikus felületeken történő vásárlás esetén, ha bankkártyával azonnal fizet a vevő és megadja az e-mail címét, akkor nagyon praktikus megoldás. De akár egy vásárban is lehetséges, ha készpénzben vagy bankkártyával fizet a vásárlónk, csak ugye ott nem biztos, hogy hajlandó megadni az e-mail címét számunkra.

Fülöp Olga, a Számpatikus

"az online bizniszek adózási szakértője"

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.