Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

2022 egyik kulcsszava a takarékosság, ami nem feltétlenül a szűkösséget jelenti. Spórolni úgy is lehet, hogy ne járjon számunkra különösebb veszteséggel a lemondás, de az erőforrásokat ne pazaroljuk. Vállalkozásunknak is spórolhatunk egy csomó pénzt, ha odafigyelünk a bevételeink és kiadásaink arányaira. A Billingo spórolási tippjei közül az első: keresd az adókedvezményeket!

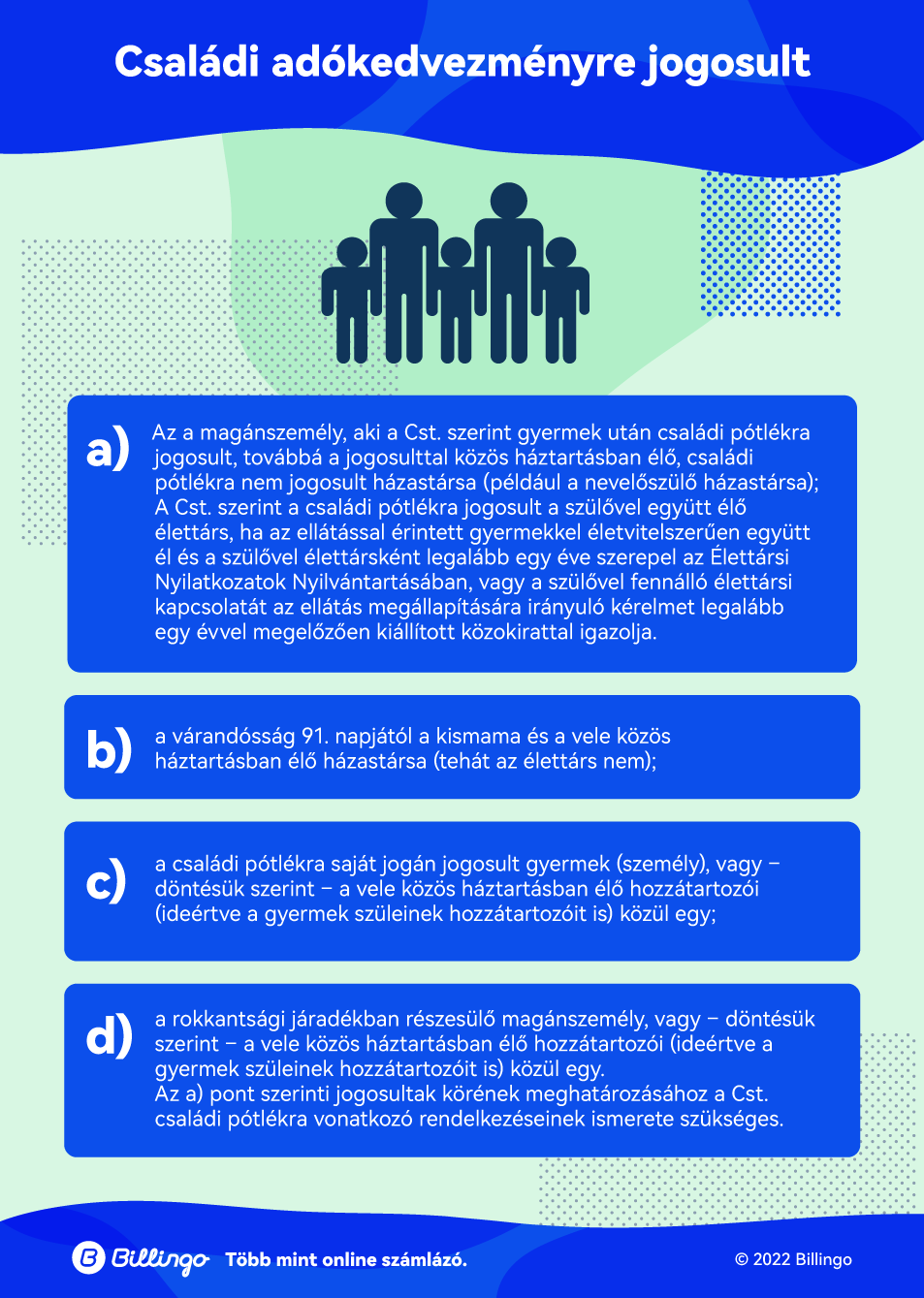

Adókedvezményre többféle módon lehetsz jogosult, nézzük végig, kinek, mikor mennyi pénz jár. Cégek és magánszemélyek is igényelhetnek vissza pénzt bizonyos konstrukciók mentén.

A támogatási igényt a Pénzügyminisztériumnál tudjuk jelezni. Vállalatok szempontjából mostanság az energiahatékonysági célokat szolgáló beruházás adókedvezménye van leginkább az érdeklődés középpontjában. Ez a társasági adókedvezmény az energiahatékonyság növelését ösztönzi. Ha ilyen alapú újításokat, beruházásokat vezet be egy cég, ha a végsőenergia-fogyasztása csökken, sokat nyerhet.

Az üzembe helyezést követő adóévben, vagy az adózó döntése szerint a beruházás üzembe helyezésének adóévében és az azt követő öt adóévben vehető igénybe akár a tárgyévi számított társasági adó 70%-áig. A legjobban a kisvállalatok járhatnak, a támogatási intenzitás itt 50%, a középvállalatok 40%-ot, a nagyvállalatok legfeljebb 30%-ot kaphatnak, beruházásonként pedig maximum 15 millió eurót igényelhetnek vissza. Ez azért nem hangzik rosszul, megéri a zöld szemléletű fejlesztésekbe invesztálni.

Ahhoz, hogy az adókedvezményt igénybe lehessen venni, a beruházás energiahatékonysági céljait igazoló dokumentummal rendelkezni kell. Ehhez vizsgálatok is szükségesek, amelyet hivatalos auditor hajt végre két részben. A beruházás megkezdésének napját megelőzően felmérik az energiamegtakarítás vélhető mértékét. Aztán a beruházás üzembe helyezését követően is lesz egy vizsgálat, amikor összehasonlítják az eredményeket a korábbi adatokkal. Ha minden oké, egy TAO igazolást adnak ki, ez lesz az áldás a projektre.

KKV-k számára ott van még a fejlesztési adókedvezmény, a kis- és középvállalkozások adókedvezménye, nagyvállalatoknak pedig a fejlesztési adókedvezmény járhat beruházások után. Ha a jogosultak közé tartozol, érdemes bejelentkezned rájuk.

SZJA-adóalap kedvezményekkel is vándorolhat vissza az ember zsebébe pénz. Egy adózónak többféle kedvezmény járhat, így halmozni lehet az élvezeteket. Hogy milyen sorrendben, azt a NAV világosan meghatározza. A 2022-es sorrend pedig:

A négy vagy több gyermeket nevelő anyák kedvezményét (NÉTAK) az összevont adóalapba tartozó egyes jövedelmekre érvényesítheti az arra jogosult anya, minden más kedvezményt megelőző sorrendben - áll a NAV tájékoztatójában.

Értékhatár nélkül vehető igénybe a minden jogosultsági hónapban megszerzett, a kedvezmény alapját képező jövedelemre.

A kedvezmény az adóbevallás benyújtásakor, vagy akár év közben is igénybe vehető az adóelőleg megállapításakor. Név szerinti és örökbefogadó anya is igényelheti függetlenül attól, alkalmazott-e vagy vállalkozó. Hogy milyen jövedelmekre érvényesíthető, azt a NAV tételesen részletezi.

A bér- és más nem önálló tevékenységből származó jövedelemre, például:

Ha még nem töltötted be a 25-öt, az összevont adóalapod csökkentheted a kedvezménnyel. A jogosultság időszakában nem kell SZJA-t fizetned a kedvezmény havi összegéig, a törvényben meghatározott, összevont adóalapba tartozó jövedelmei után.

“A kedvezmény havi összege 2022-ben 433 700 forint, ami 65 055 forinttal csökkentheti a fizetendő adót. Ha a jogosultság a teljes adóévben fennáll, akkor a kedvezmény adóalapot csökkentő összege 5 204 400 forint, ami adóban kifejezve 780 660 forintot jelent.”

Ezen jövedelmekre érvényesíthető:

o a munkaviszonyból, közfoglalkoztatási jogviszonyból származó jövedelem,

o az adóköteles társadalombiztosítási ellátás (például táppénz, csecsemőgondozási díj, gyermekgondozási díj),

o a szociális igazgatásról és szociális ellátásokról szóló törvény alapján folyósított adóköteles ellátások,

o a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló törvény alapján folyósított álláskeresési járadék, álláskeresési segély, keresetkiegészítés és keresetpótló juttatás,

o a Magyar Honvédségnél tartalékos katonai szolgálatot teljesítő magánszemély e jogviszonyból származó jövedelme,

o az előzőekben meghatározott jövedelmet pótló kártérítés (keresetpótló járadék),

o a nevelőszülői foglalkoztatási jogviszonyban végzett tevékenység díjazása,

o a munkaviszony megszűnése miatt kifizetett végkielégítés, de a végkielégítés törvényben meghatározott mértéket meghaladó része nem képezi a kedvezmény alapját,

o a társas vállalkozás magánszemély tagjának személyes közreműködése ellenértékeként kifizetett jövedelem,

o a gazdasági társaság vezető tisztségviselőjének tevékenységére tekintettel adott juttatás,

o a jogszabály alapján választott vagy kijelölt tisztségviselő tevékenysége (például igazgatótanácsi tag, felügyelőbizottsági tag) ellenértékeként kapott juttatás,

o nemzetközi szerződés hatálya alatt a nem önálló munkából, ennek hiányában az adott állam joga szerinti munkaviszonyból származó jövedelem,

o az országgyűlési képviselők, nemzetiségi szószólók, polgármesterek e tevékenységből származó jövedelme, o az állami projektértékelői jogviszonyból származó jövedelem.

o a vállalkozói jövedelem szerinti adózást alkalmazó egyéni vállalkozó vállalkozói kivétjére, átalányadózás esetén az átalányban megállapított jövedelmére,

o a mezőgazdasági őstermelő e tevékenységéből származó jövedelmére,

o az európai parlamenti képviselő e tevékenységéből származó jövedelmére,

o a helyi önkormányzati képviselő e tevékenységéből származó jövedelmére,

o a választott könyvvizsgáló e tevékenységéből származó jövedelmére,

o a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló, más szerződés alapján folytatott tevékenységéből, például megbízásból származó jövedelmére.

Akkor vehető igénybe, ha a személy rendelkezik súlyos fogyatékosságról szóló orvosi igazolással vagy a rokkantsági járadékra, fogyatékossági támogatásra való jogosultságról szóló határozattal. Csatolni ezt az igényléskor (az adóelőleg-nyilatkozat leadásakor vagy a bevallás benyújtásakor) nem kell, de az igazolást az elévülési időn belül meg kell őrizni. Ide tartozik a krónikus betegségek adókedvezménye is. A kedvezmény összege jogosultsági hónaponként a minimálbér egyharmadának száz forintra kerekített összege, azaz 2022-ben havi 66 700 forint a NAV szerint.

Ezt ketten tudjátok igénybe venni a pároddal, akivel összeházasodtatok, és elég, ha ez csak egyikőtöknek az első házassága, és a házaspár azon tagja is jogosult e kedvezmény érvényesítésére, megosztására, akinek nem ez az első házassága. Sőt, a bejegyzett élettársakra is alkalmazható.

“Összege jogosultsági hónaponként 33 335 forint, ami azt jelenti, hogy az általuk fizetendő adó összege 5 ezer forinttal csökken. Jogosultsági hónapként a házassági életközösség fennállása alatt a házasságkötés hónapját követő 24 hónap vehető figyelembe,” vagyis két évig élvezhetitek a kedvezményt. Ha időközben elválnátok (ne így legyen, de) akkor természetesen megszűnik a jogosultságotok a kedvezményre.

2022-től, ha jogosultként mindketten 25 év alattiak vagytok, akkor az első házasok kedvezménye érvényesítésének első hónapja az a hónap, amelyet megelőző hónapban a házastársak valamelyike a 25. életévét betölti.

A családban az eltartottak után igénybe vehető adóalapkedvezményről van szó. A kedvezmény összegét az eltartottak, illetve kedvezményezett eltartottak száma határozza meg. 1 eltartott esetén ez 66 670 forint, 2 eltartott esetén 133 330 forint, 3 (és minden további) eltartott esetén 220 000 forint.

A kedvezmények összegét a NAV utalja ki meghatározott időben, a kifizetésről ITT nyilatkozik a hatóság, és az szja-visszatérítéseket érintő gyakran ismételt kérdéseket is megválaszolják.

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.