Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

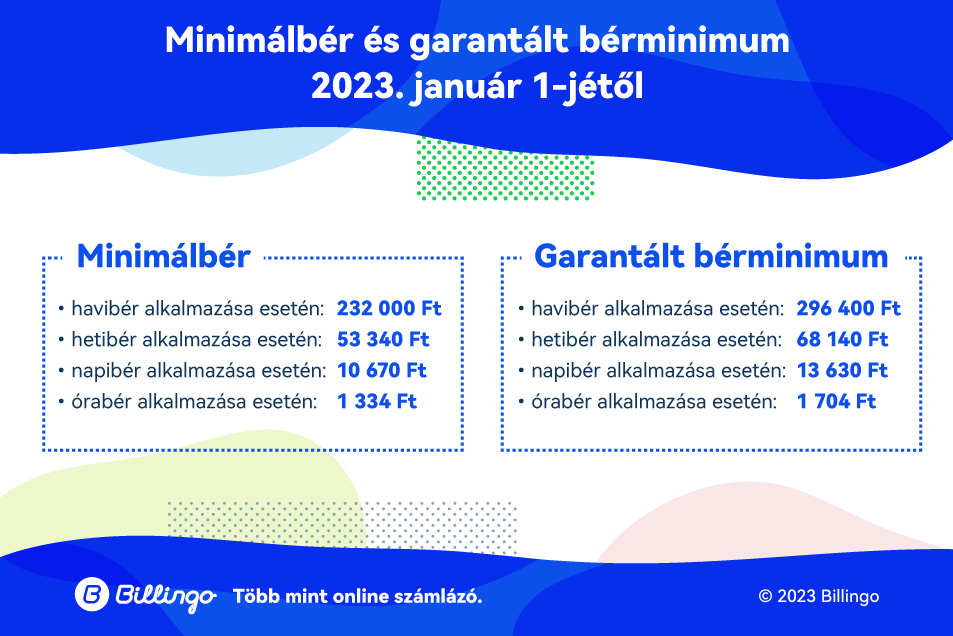

A 2023-ra vetített kalkulációkat decemberig sajnos csak az előző évi garantált bérminimummal és minimálbér összegével tudtuk kiszámolni, de végre itt a friss számok! A Magyar Közlönyben karácsony előtt nem sokkal jelentek meg az új adatok, amelyekkel már könnyűszerrel elvégezhetők a szükséges számítások. Az összegek változása miatt módosulnak az adókedvezmények összegei, a szociális hozzájárulási adó felső fizetési határa, az egészségügyi szolgáltatási járulék és az órabér összege egyszerűsített foglalkoztatás esetén. Az átalányadózó bevételi határ is nőtt. Te mivel kalkulálsz majd?

Mondunk egy tuti tippet: a Billingo Átalányadó Kalkulátor új verziójával már az új minimálbérrel és garantált bérminimummal számolhatod ki az átalányadós összegeidet, hiszen egy rövid, év eleji szünet után megújulva tért vissza szeretett ingyenes programunk. Sőt! Ezen felül a negyedévenkénti göngyölítéses és az új HIPA számítást is tudja már! Próbáld ki!

Már az új összegekkel számolnék!

Kipróbálom a megújult Billingo Átalányadó Kalkulátort!

Először jöjjenek a számok!

A tavalyi bruttó 200 ezer forinthoz képest 2023. január 1-jétől a minimálbér havibér esetén 232 000 forint. Hetibér esetén 53 340 forint, a naponta fizetendő munkabér minimuma 10 670 forint, míg óránként 1334 forint jár.

Ha legalább középfokú végzettséget vagy szakképzettséget, esetleg diplomát igénylő munkakörben dolgozol, számodra a garantált bérminimum 296 400 forint januártól havibér esetén (2022-ben 260 ezer forint volt), a hetibéred 68 140 forint kell legyen, napibérnél 13 630 forintról beszélünk, órabérben pedig nem kereshetsz kevesebbet 1704 forintnál.

Teljesítménybérben állapodtatok meg a munkáltatóval?

Teljesítménybérben állapodtatok meg a munkáltatóval?

A teljesítmény-követelmények százszázalékos és a teljes munkaidő teljesítése esetén a teljes munkaidőben foglalkoztatott munkavállaló havi munkabérének kötelező legkisebb összege 232 000 forint lett január 1-jétől. A garantált bérminimum összege ebben az esetben is 296 400 forint.

Ha a teljes munkaidő napi 8 óránál hosszabb, a bérminimum és a minimálbér órabértételét arányosan csökkentett mértékben, 8 óránál rövidebb munkaidő esetén arányosan növelt mértékben kell figyelembe venni.

A minimálbér, a garantált bérminimum vagy a teljesítménybérezés havi, heti és napi bértételét is a munkaidő eltérő mértékével arányosan csökkentve kell figyelembe venni, illetve a bérminimum és a minimálbér esetén meghatározott órabértételt az ott szereplő összeggel, illetve annak az alapján arányosan változó összegével kell figyelembe venni, hogy 8 óránál többet vagy kevesebbet dolgozol. A te egyedi esetedre tudod ezt kalkulálni attól függően, mennyit dolgozol.

Ha egyszerűsített munkavállalással alkalmi munkáid akadnak, a minimálbért és a garantált bérminimumot kell figyelembe venni a minimum béred megállapításához. Az órabér ebben az esetben a munkabér minimum 85%-a, ez 2023-ban 1134 forintra jön ki óránként, míg garantált bérminimumnál 87%-kal kell számolni, ez pedig így 1483 forint.

Az egyszerűsített munkavállalásra vonatkozóan mentesített keretösszegként nincs szja fizetési kötelezettséged, ha a minimálbér vagy a garantált bérminimum 130%-ánál nem több a béred. Szakképzettséget nem igénylő munkakör esetén a mentesített keretösszeg 13 871 forint, középfokú végzettséget vagy szakképzettséget igénylő munkakör esetén 17 719 forint.

Munkáltatóként a minimálbér után 30 160, garantált bérminimum után 38 532 forint szociális hozzájárulási adót kell fizetned. Bizonyos jövedelmek esetén (vállalkozásból kivont jövedelem, az értékpapír-kölcsönzésből származó jövedelem, az árfolyamnyereségből származó jövedelem, az osztalék, a vállalkozói osztalékalap és az Szja tv. 1/B. § hatálya alá tartozó természetes személy e tevékenységből származó jövedelme esetén) a SZOCHO-t a minimálbér 24-szeresének eléréséig kell megfizetni. A szociális hozzájárulási adófizetési felső határ 2023-ban tehát 24 x 232 000, vagyis 5 millió 568 ezer forint.

Ami még érdekes lehet, hogy az igénybe vehető adókedvezmények összeghatára is változott. Hogy melyiket ki, mikor, hogyan, milyen sorrendben veheti igénybe, arról korábbi cikkünkben, ITT olvashatsz, a 30 év alatti anyák kedvezményéről, amely 2023 januárjában debütált, pedig a NAV összeállítását ajánljuk.

Átalányadózók, figyelem!

Átalányadózók, figyelem!

2022-ig 24 millió forintig választhattad az átalányadózás 40%-os és 80%-os költséghányadát, hiszen az éves minimálbér 10-szeresét vesszük alapul. Az összeg 2023-tól 27 millió 840 ezer forintra módosul. 90%-os költséghányad esetében 139 millió 200 ezer forinttal számolhatsz.

Ha “mellékállású” átalányadózó vagy, pontosabban, ha 36 órát elérő munkaviszony, nappali tagozatos képzés mellett vagy társas vállalkozóként vagy átalányadózó, a járulékmentesség bizonyos összegig vonatkozhat rád. Ha 40% költséghányadba esel, akkor 2 millió 320 ezer forint árbevételig adó- és járulékmentes a bevételed, 80% költséghányad esetén pedig 6 millió 960 ezer forintig. Ha a 90% költséghányadba esel, ez az összeg 13 millió 920 ezer forint 2023-ban. Figyelem: az AAM keret továbbra is 12 millió forint!

Jön az adómentes adóalap összeghatár. Az éves minimálbér felével számolj úgy, hogy a havi bruttó minimálbért felszorzod a hónapok számával, tehát így 6-tal (12 hónap felével). 232 000 forint esetében így az összeghatár 1 millió 392 ezer forint lesz - eddig adó- és járulékmentes lesz a bevételed.

Főállású átalányadózóként a bevételi határig mentesülsz az szja-fizetési kötelezettség aló, de járulékfizetési kötelezettséged lesz. Hogy egy hónapról hónapra mennyi? A Billingo Átalányadó Asszisztens segít az adataidat naprakészen tartani.

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.