Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

Az egyéni vállalkozó katás státusza a NAV-nál fennálló adótartozás miatt is megszűnhet. Bonácz Zsolt, a Billingo adószakértője összegyűjtötte az ezzel kapcsolatos legfontosabb tudnivalókat, teendőket.

A katás státusz megszűnhet a NAV-nál fennálló – végrehajtható, nettó módon számított – adótartozás nagyságrendje miatt. Az új Kata tv. (2022. évi XIII. törvény) a naptári év utolsó napjára vonatkozóan meghatároz egy összeghatárt. Ennek összege 100 000 Ft. Ezt meghaladó tartozás esetén a NAV határozatot hoz a katás státus megszűnéséről.

Új Katás egyéni vállalkozónak figyelembe kell venni, hogy gazdasági tevékenységet nem elkülönült szervezeti formában végzi.

Új katás az az egyéni vállalkozó lehet, aki az egyéni vállalkozóról és az egyéni cégről szóló 2009. évi CXV. törvény (a továbbiakban: Evectv.) alapján folytatja tevékenységét és főfoglalkozásúnak (új Kata tv. 2. § 2. pont) minősül.

Egyéni vállalkozóként folytatott gazdasági tevékenységéhez kapcsolódóan többnyire a következő jogcímeken keletkezik fizetési kötelezettsége:

Magánszemélyként többek között az alábbi jogcímeken merülhet fel fizetési kötelezettsége:

A NAV adószámlán mutatkozó nettó adótartozást kell figyelembe venni. Mindegy, hogy gazdasági tevékenységéhez kapcsolódik-e.

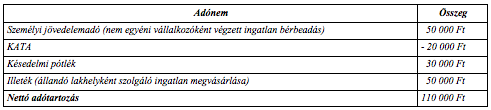

Nézzünk egy példát!

Új katás egyéni vállalkozó NAV adószámlája 2022. december 31-én a következő egyenlegeket mutatja.

A vázolt esetben a NAV határozatot hozhat az új katás státus megszűnéséről. Ugyanis a nettó adótartozás meghaladja a 100 000 Ft-ot. Lényegtelen, hogy ebből 100 000 Ft nem az egyéni vállalkozóként végzett tevékenységhez kapcsolódik.

Ha az egyéni vállalkozó a nettó módon számított adótartozását a határozat véglegessé válásáig megfizeti, akkor katás státus nem szűnik meg. Ekkor a NAV a határozatot visszavonja.

Gyakori és teljes mértékben jogszerű megoldás a következő.

A katás vállalkozás éppen annyit fizet meg adótartozásából, hogy annak összege a naptári év utolsó napján ne haladja meg a 100 000 Ft-ot. A NAV a határozatot a naptári év utolsó napját követően bármikor meghozhatja. Ha a NAV nem hoz határozatot, akkor a katás státus fennmarad. Még akkor is, hogy a tárgyév utolsó napján a nettó módon számított végrehajtható adótartozás meghaladta a 100 000 Ft-ot.

Ezt figyelembe véve tekintsük át, hogy a katás egyéni vállalkozónak milyen lehetőségei vannak.

2022. december 31-én fennálló állapotot utólag nem lehet megváltoztatni, ha a könyvelt tételek helytállóak.

=> Egyik lehetőség, hogy legkésőbb az új katás státus megszűnéséről rendelkező határozat véglegessé válásáig a tartozást teljes egészében megfizeti.

=> Másik lehetősége részletfizetés kérése.

A NAV engedélyezheti a részletfizetést a katás státus megszűnéséről rendelkező határozat véglegessé válását megelőzően is.

A NAV a tartozás összegét negatív előjellel könyveli az adószámlán.

A törlesztő részleteket az esedékesség időpontjával írja elő. Ezáltal az új katás státus megszűnésével járó helyzet nem alakulhat ki. A részletfizetés engedélyezése miatt a tárgyév utolsó napján fennállt - nettó módon számított - adótartozás nem tekinthető esedékesnek.

Tegyük fel, hogy a nettó adótartozás nem haladja meg az 1 000 000 Ft-ot. Ekkor az egyéni vállalkozónak jogában áll évente egy alkalommal, legfeljebb 12 hónapra pótlékmentes részletfizetést kérni. Ezt a NAV köteles engedélyezni (automatikus részletfizetés). Azonban a NAV nem engedélyezhet részletfizetést magánszemélytől levont tételekre (járulék, adó, adóelőleg). Ezek nélkül kell kiszámítani a katás egyéni vállalkozó tartozását. Ha ennek összege nem haladja meg az 1 000 000 Ft-ot, akkor élhet ezzel a lehetőséggel.

Az automatikus részletfizetést a „FAM01” űrlap benyújtása útján lehet kérelmezni. Azt az Általános Nyomtatványkitöltőben (ÁNYK) lehet kitölteni. Az űrlap és az ÁNYK a NAV honlapjáról tölthető le.

Automatikus részletfizetés kérése esetén a nyomtatványt a következők szerint kell kitölteni.

A NAV a „NYIL” lapon megjelölt hónapra engedélyezhet részletfizetést. Ha az egyéni vállalkozó 6 havi részletfizetést kért, akkor ilyen időtartamra kapja meg, bár kérhette volna 12 hónapra is. A tartozás összegét nem kell megadni. A kérelem automatikus a teljes tartozásra vonatkozik. Az automatikus részletfizetésre vonatkozó kérelmet célszerű a tárgyévet követő évben a lehető leghamarabb benyújtani. Az egyéni vállalkozó számára a naptári év utolsó napján fennálló tartozás összege már korábban is ismert lehet. Ekkor célszerű a kérelmet a naptári év utolsó napja előtt is benyújtani.

Például a katás egyéni vállalkozó 2022. december 12-én már tudta, hogy a naptári évben nem keletkezik további kötelezettsége. Ha a kérelem benyújtásra kerül 2022. december 31-ig, akkor elvileg a NAV nem hozhat határozatot a katás státus megszűnéséről. Ugyanis a részletfizetést mindenképpen engedélyeznie kell.

Az egyéni vállalkozó benyújthatja az automatikus részletfizetésre vonatkozó kérelmet a határozat véglegessé válásáig. Ebben az esetben a határozatot a NAV-nak vissza kell vonnia. Ezáltal az egyéni vállalkozó katás státusa fennmarad. Abban az esetben, ha az adótartozás meghaladja az 1 000 000 Ft-ot, akkor a katás egyéni vállalkozó „normál” kérelmet nyújthat be.

Ebben kérhet részletfizetést, vagy fizetési halasztás, illetve adómérséklést. A kérelmet a „FAM01” űrlap kitöltésével lehet benyújtani.

Abban az egyéni vállalkozónak gazdálkodási adatait részletesen ismertetni köteles. Ezen túl saját maga és vele egy háztartásban elő személy(ek)re vonatkozó adatokat is meg kell adni. Ezek a megszerzett jövedelemre, vagyoni helyzetre (ingóság, ingatlan), személyes kiadásokra vonatkoznak.

A kérelmet a lehető leghamarabb javasolt benyújtani. Ugyanis a NAV a következők szerint is eljárhat a kérelem benyújtás miatt. Nem hoz határozatot a katás státus megszűnéséről, hanem megvárja a kérelem jogerős elbírálását.

A „FAM01” és „FAG01” űrlap kitöltése nem egyszerű feladat. Mindenképpen javasolt könyvelő, adótanácsadás, adószakértő segítségét kérni.

A NAV a kérelmet határozattal bírálja el. Ennek során a „kérelemhez való kötöttség” elve érvényesül. Ez azt jelenti, hogy a NAV annak részben nem adhat helyt. Ebből adódóan kétféle döntést hozhat: a kérelemnek helyt ad, vagy azt elutasítja.

Az elutasító határozatával szemben a felettes adóhatósághoz fellebbezést lehet benyújtani. A felettes adóhatóság a NAV Fellebbviteli Igazgatósága. A felettes adóhatóság elutasító döntésével szemben közigazgatási per indítható.

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.