Átalányadó költséghányad határozó: mi fán teremnek a költséghányadok?

A könyvelők valószínűleg álmukból riasztva is fújják az adózással kapcsolatos szakkifejezéseket, néhány vállalkozó pedig júliustól csatlakozhatott hozzájuk e jó szokásukban. Az egyéni vállalkozók reflektorfényébe került ugyanis az átalányadózás, amely részleteiben bizony el kellett merülni ahhoz, hogy felmérhessék: nekik vállalkozóként az átalányadó jó-e vagy sem. Ha pedig átalányadózás, akkor biztosan gyarapszik a szókincs 1-2 izgalmas kifejezéssel. Ilyen például a költséghányad.

Persze itt a Billingonál nem maradunk meg a lexikológiai értelmezésnél, a költséghányad ugyanis egy jól körülírható fogalom, amellyel minden átalányadózónak jó tisztában lennie. Van néhány változata, ami alapján számolni lehet, néhány szabály, amit be kell tartani a besorolásnál, és már meg is értettük a miérteket, lehet kalkulálni az adminisztrációhoz.

Ebben is segítünk, az átalányadó asszisztensünk automatizálja az adminisztrációs folyamataid, ám ahhoz, hogy a kalkulációkat elindíthasd, és a hatóság felé a bevallásaidat beadhasd, fontos tisztázni az alapokat. Itt jegyeznénk meg: ugyan egy kis odafigyeléssel meg tudod csinálni a bevallásod, és menedzselheted vállalkozásod könyvelését, ám a szakember bevonása egy biztosíték számodra. Így te is koncentrálhatsz a saját munkádra.

Mi az a költséghányad?

Ahogy jól ismert Számpatikusunk, Fülöp Olga fogalmaz oktatóvideójában, ha átalányadózó vagy, az állam költségként elismeri a bevételed egy bizonyos hányadát (innen a név). Az ezen felüli bevételedre kell csak adóznod, nem a bevételed 100%-ára. A költséghányad tehát a te barátod is. Három költséghányadot különböztetünk meg átalányadózó szempontból. Az átalányadózó vállalkozó besorolása attól függ, milyen tevékenységet végez, melyek az átalányadózás tevékenységi körei: 40%-os, 80%-os és 90%-os kötségányad levonására lehet jogosult.

Átalányadó 40%-os költséghányad

A főszabály a 40%-os költséghányad, az egyéni vállalkozók zöme ide sorolható. A másik két kategória specifikus, ha pedig azok leírása nem igazak rád, de átalányadózó lehetsz, ide fogsz kerülni. Ez sem rossz kör, de a három közül a legkedvezőtlenebb, hiszen adót a jövedelmed fennmaradó 60%-a után kell fizetned.

Átalányadó 80%-os költséghányad

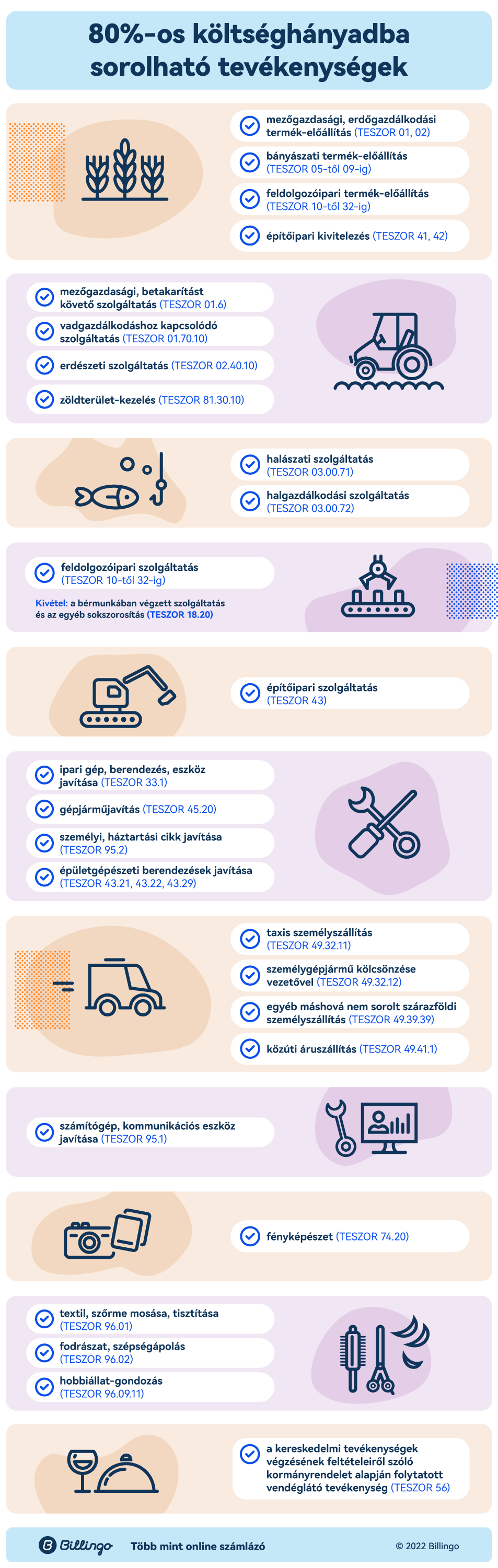

A kiemelt szolgáltatási tevékenységek tartoznak a 80%-hoz. Konkrét TESZOR számok, vagyis statisztikai besorolási számok alapján történő felsorolással rendelkezik az SZJA törvény arról, kire vonatkoztatható az átalányadó 80%-os költséghányada. Tehát kivétel nélkül mind szolgáltatás, és hogy mely TESZOR számokról is beszélünk, azt az 53.§ (2) bekezdésében találod, de könnyítésként Billy is megmutatja őket.

El lehet veszni a vállalkozói rövidítések tengerében, a TESZOR számok mellett még bezavarhat a TEÁOR szám, az ÖVTJ kód és a FEOR is, de őket most nem kell megjegyezni. A végzettséghez kötött tevékenységek kutatása során találkozhatunk ezekkel a kifejezésekkel, nem közvetlenül az átalányadózáshoz köthetők. A TEÁOR, vagyis a Tevékenységek Egységes Ágazati Osztályozási Rendszere a KSH egyfajta kódolása, és az adószám első nyolc számjegye után következő négy érték alkotja. Az ÖVTJ a TEÁOR-ra épül, ez az Önálló Vállalkozók Tevékenységi Jegyzéke, amely a gazdasági tevékenységeket foglalja össze részletes leírással. A FEOR a Foglalkozások Egységes Osztályozási Rendszere, és a munkaköröket részletezi. Bővebben is írtunk erről, korábbi cikkünket IDE KATTINTVA éred el.

Átalányadó 90%-os költséghányad

Ha és amennyiben az adóévben csak és kizárólag kiskereskedelmi tevékenységből szereztél bevételt, rád a 90%-os költséghányad fog vonatkozni abban az adóévben, ahogy mezőgazdasági őstermelőként is. Ezzel a viszonylag egyértelmű feltételrendszerrel ezt a szakaszt le is tudtuk, és itt jön képbe a figyelem, hogy maradj is ezekben a kategóriákban, mert a rendszer kevéssé megengedő.

Egy kedvezőtlenebb körű számlát se állíts ki!

Hogy milyen költséghányad levonására vagy jogosult, azt a fentiekben tisztába tettük. A költséghányadok közt pedig nincs átjárkálás, ha időközben hibázol, és elveszíted a jogosultságot arra, hogy a 90%-os költséghányadot alkalmazd, akkor automatikusan lejjebb sorolnak - abba a kategóriába, ahová a kiállított számládon szereplő tevékenységi kör tartozik.

Ha ugyanis egy adott költséghányadban vagy, de a kedvezőtlenebb kategóriába tartozó tevékenységről állítottál ki számlát, már le is csúsztál a szamárlétrán. Ez pedig nem azt jelenti, hogy onnantól mondjuk 90% helyett 40% költséghányadba tartozol, az alacsonyabb költséghányaddal egészen az átalányadózós időszakod kezdetétől, teház visszamenőleg számolnod kell.

Ezt a legjobban egy olvasói kérdés szemlélteti, amelyet Böröczky Zsuzsinak tettetek fel a Billingo élő, átalányadós kérdezz-felelekében.

A kérdés az volt, hogy ha a vállalkozó barátjának barátja a 80%-os költséghányadban van, a kiszállítási díjat ki lehet-e számlázni anélkül, hogy a 40%-os költséghányadba sorolja át a rendszer.

Persze erre nincs adekvát válasz, sok más tényezőt is figyelembe kell venni Böröczky Zsuzsi szerint. Például tudni kell, hogy a kiszállítási díj mihez tartozik, mert ha a szolgáltatáshoz elválaszthatatlan módon hozzá köthető (pl. építkezés során az alapanyag helyszínre szállítása), akkor az az adóalapba tartozik, tehát marad a 80%. Ha viszont ez - ahogy Zsuzsi fogalmaz - egy picit is sérül, akkor borul az egész. Fontos tehát, hogy a 80%-os költséghányadú szolgáltatások egyfajta járulékos szolgáltatása legyen a kiszállítás, és akkor kiszámlázható így, egyéb esetben bye-bye, 80%!

Fülöp Olga is szépen levezeti ezt neked, a lényeg: ha akár csak egyetlen olyan számlát is kiállítasz, ami az alacsonyabb költséghányadú tevékenységből juttat téged jövedelemhez, akkor a kedvezőtlenebb költséghányadot használhatod adózásra a teljes évedre visszamenőleg. Igen, borul az addigi adminisztrációd is.

Hasonló cikkek a kategóriában

Júliustól kötelező a közüzemi számlák elektronikus archiválása a vállalkozóknak – mutatjuk, mit jelent ez pontosan!

2025. július 1-jétől egy fontos jogszabályváltozás lép életbe, ami minden egyéni vállalkozót érinthet, aki vállalkozói minőségében rendelkezik közüzemi szerződé...

E-számla, e-számlázás - minden, amit vállalkozóként 2025-ben tudni érdemes

A digitalizáció megállíthatatlanul tör előre és lassan retrónak tűnik, ha kézzel írt számlát kapunk. Egyre több vállalkozó tér át az e-számlázára, hiszen gyorsa...

Első házasok kedvezménye 2025-ben

Friss házasként mindenképpen érdemes kihasználni az első házasok adókedvezményét, hiszen akár 120 000 forint adómegtakarítást is jelenthet. Ráadásul minden olya...

Tevékenységi körök (TEÁOR és ÖVTJ) 2025-ös változása

Valószínűleg már nincs az országban olyan személy, aki ne hallott volna a tevékenységi körök 2025-ös változásáról, amely minden egyéni és társas vállalkozót éri...

Kata adózás 2025 ➡️ a legfontosabb tudnivalók

2022 szeptemberétől sok vállalkozó számára kevésbé lett vonzó a kisadózó vállalkozások tételes adója, egyébként is meglehetősen megvágták azok körét, akik válas...

Kiskereskedelmi adó kiterjesztése az online platformokra: Amit tudnod érdemes 2025-ben

2025 januártól léptek hatályba a kiskereskedelmi adóról szóló 2020. évi XLV. törvény legújabb módosításai, amik alapján az adófizetésére kötelezettek köre kibőv...