Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

Ha üzletszerű tevékenységbe szeretnénk belevágni, nem mindig az egyéni vállalkozói státusz a legjobb megoldás.

Mielőtt az adószámos magánszemély forma mellett döntesz, konzultálj könyvelővel vagy adótanácsadóval, hiszen nem minden tevékenység végezhető ily módon. Jelenleg sajnos nincs pontos lista arról, hogy mely tevékenységek tartoznak ebbe a körbe.

Ezzel kapcsolatban elsősorban az egyéni vállalkozóról és az egyéni cégről szóló 2009. évi CXV. törvény (Evtv.), és más jogszabályok nyújtanak segítséget.

A szabályozást olvasva arra a következtetésre juthatunk, hogy Magyarországon természetes személy üzletszerű, rendszeres jelleggel, nyereség- és vagyonszerzési célú, saját gazdasági kockázatvállalás melletti gazdasági tevékenységet egyéni vállalkozóként végezhet csak.

Hogy miért? Hiszen a tevékenységek nagy részére igaz a rendszeresség, az üzletszerűség és a vagyonszerzési cél.

Ugyanakkor a jogszabály nem rendelkezik arról, hogy bizonyos tevékenységet kizárólag egyéni vállalkozóként lehet végezni. Ezt alapul véve a magánszemélyt nem lehet arra kötelezni, hogy egyéni vállalkozást indítson. Ennek feltétele az, hogy ne rendszeresen, hanem alkalomszerűen végezze a tevékenységet.

Ideális lehet számodra az adószámos magánszemély státusz, ha:

A legtöbb esetben szellemi szabadfoglalkozásúak, oktatók, művészek, bérbeadók, szálláshely-szolgáltatók választják ezt a formát.

Előnye

Hátránya

Először is nézzük meg, hogy mit is takar az adószámos magánszemély kifejezés.

A számlázáshoz nem feltétlenül szükséges egyéni vállalkozást indítanod vagy céget alapítanod. Van egyszerűbb megoldás is! Magánszemélyként ugyanis kiválthatsz adószámot a NAV-nál és ezzel jogosultságot szerzel arra, hogy számlákat állíts ki.

Tehát adószám birtokában végezhetsz gazdasági tevékenységet, például foglalkozhatsz bérbeadással, vagy vállalhatsz megbízási szerződéses munkákat.

Az egyik legfontosabb különbség, hogy egyéni vállalkozóként a számla kiállítását követően a teljes összeget megkapod.

Adószámos magánszemély esetében azonban a megbízódnak, kifizetődnek adólevonási, bevallási, befizetési kötelezettsége keletkezik és a levonásokkal csökkent összeget fizeti ki számodra. Minden levonásról igazolást kapsz. Az egyéni vállalkozó ezzel szemben bár megkapja a teljes összeget, viszont saját maga köteles az őt terhelő az adókat és járulékokat megfizetni.

Míg egyéni vállalkozóként iparűzési adót és kamarai hozzájárulást vagy köteles fizetni, adószámos magánszemélyként mentesülsz ezek alól.

Vállalkozás híján sokkal szűkösebbek a költségelszámolási lehetőségek. Nem számolható el például vállalkozói kivét és az értékcsökkenés leírása is korlátozottan érvényesíthető.

Adószámos magánszemélyekre a személyi jövedelemadóról szóló 1995. évi CXVII. törvény előírásai vonatkoznak. Az Szja tv. szerint az adószámos magánszemély tevékenysége önálló tevékenységnek minősül, így az erre vonatkozó szabályok szerint adózza le jövedelmét.

Fontos különbséget tenni a bevétel és a jövedelem között, ugyanis a jövedelem az, ami adóköteles.

Jövedelem = Bevétel - Költség

Adószámos magánszemélyként nincs lehetőséged veszteségelhatárolásra. Ez azt jelenti, hogy az év során maximum annyi költséget vonhatsz le, amennyi a bevételed volt.

Bevételeidről, költségeidről, jövedelmedről évente egyszer - az adóévet követő év május 20-ig - személyi jövedelemadó bevallást kell készítened. Az adószámos magánszemély SZJA bevallása ugyanazon a nyomtatványon keresztül történik, mint a más bevételeié (pl. munkabér).

Jövedelmedet a személyi jövedelemadó szempontjából kétféleképpen lehet meghatározni:

Mindkét esetben 15%-os személyi jövedelemadót kell fizetni.

Adószámos magánszemélynek lehetőséged van különböző kedvezményeket igénybe venni és ezzel csökkenteni a befizetendő adó összegét (pl. családi kedvezmény, első házasok kedvezménye stb.).

Ha a megbízód vállalkozás, vagy más szervezet, akkor költségnyilatkozatod alapján a megbízási díjadból levonja a közterheket és azokat tovább utalja a NAV-nak.

Neked csak a nettó összeget fizeti ki. Ha tételes költségelszámolásról nyilatkoztál, akkor a kifizető maximum a bevétel 50 %-át veheti figyelembe költségként a közterhek levonásánál.

Amennyiben adóbevallásodban ennél több költséget vehetsz figyelembe, akkor több közterhet vontak le tőled. A különbözetet bevallásodban igényelheted vissza.

Az adóévben minden önálló tevékenységből származó bevételnél a költségelszámolást tekintve azonos módszert kell alkalmazni.

Amennyiben év közben a 10% költséghányad alkalmazását választottad, akkor az adóbevallásban áttérhetsz a tételes költségelszámolásra. Azonban, ha év közben tételes költségelszámolással éltél, akkor az adóbevallásban ehelyett a 10% költséghányadot nem számolhatsz el.

Ha a tervezett értékesítéseid göngyölített ellenértéke éves szinten nem haladja meg a 12 millió forintot, érdemes alanyi adómentes adózási módot választanod. Ebben az esetben nem kell a bevételeid után áfát fizetned és áfa bevallást készítened.

Amennyiben gazdasági tevékenységed év közben kezded meg, akkor a 12 milliós forintos értékhatárt a működés naptári napjai alapján arányosítani kell.

Amennyiben a megbízási díjból számított jövedelem összege:

akkor az SZJA mellett járulékfizetési kötelezettséged is keletkezik.

Amennyiben tehát eléred a 30%-ot, biztosítottá válasz és a kifizetőnek bejelentési kötelezettsége keletkezik, melyet a 20T1041-es nyomtatványon kell megtennie.

Ha biztosítottá válsz, akkor az alábbi adót és járulékokat kell fizetned:

Adószámos magánszemélyként bevételi nyilvántartást kell vezetned, ha 10 %-os költséghányadot érvényesítesz.

Tételes költségelszámolás esetében bevételi és kiadási nyilvántartásra lesz szükséged. Az ily módon szerzett bevételt a személyi jövedelemadó bevallás ‘önálló tevékenységből származó jövedelem’ sorában kell feltüntetni.

Adószámos magánszemélyként is alanya vagy az áfának, minden teljesített ügyletedről számlát kell kiállítanod, ha nem mentesülsz a számlázási kötelezettség alól.

Attól függetlenül, hogy a kifizetőnek minősülő megbízódnak számlát állítasz ki, a kifizetőnek adólevonási, bevallási és befizetési kötelezettsége keletkezik. Ezért tőle már csak a leadózott összeget kapod meg és egy igazolást, mely alapján az éves bevallásodban feltüntetheted az abban szereplő adatokat.

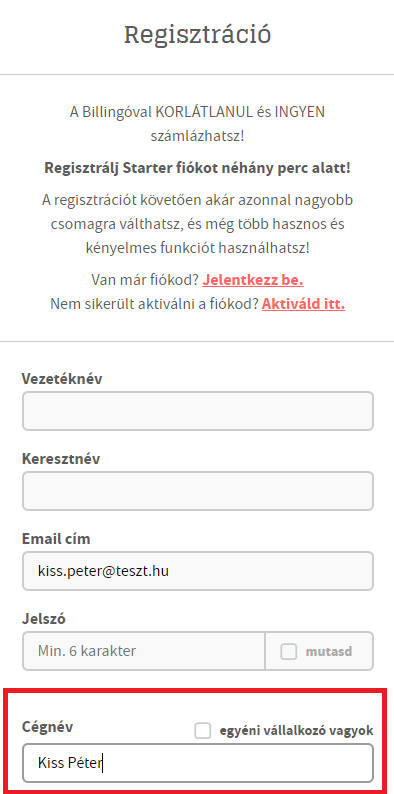

Regisztrálj egy ingyenes Billingo fiókot, mindössze a neved, az e-mail címed és a használt jelszó segítségével. Ha elkészült, lépj be a Billingo felületére és válaszd a Beállítások/Vállalkozás adatai menüpontot.

A Cégnév helyére írd be a saját nevedet. A Vállalkozási forma pontnál pedig válaszd az Adószámos magánszemély lehetőséget. A többi adatot töltsd ki értelemszerűen.

Billingo fiókot itt tudsz regisztrálni >>

Mindössze arra kell figyelned, hogy a regisztráció során a cégnévhez a nevedet írd be. Nem kell bepipálnod, hogy ‘egyéni vállalkozó vagyok’, illetve a cégadatoknál sem kell jelölnöd egyik lehetőséget sem (kisadózó vagyok, egyéni vállalkozó vagyok, pénzforgalmi elszámolású vagyok).

Ugyanúgy hozhatod létre számláidat, mint egyéni vállalkozóként vagy céges ügyfélként. Nézzük meg most ennek a lépéseit.

Számla létrehozása

A SZÁMLÁK menüpont „ÚJ SZÁMLA” ikonjára kattintva állíthatod ki számláidat, melyet a jobb felső sarokban találsz.

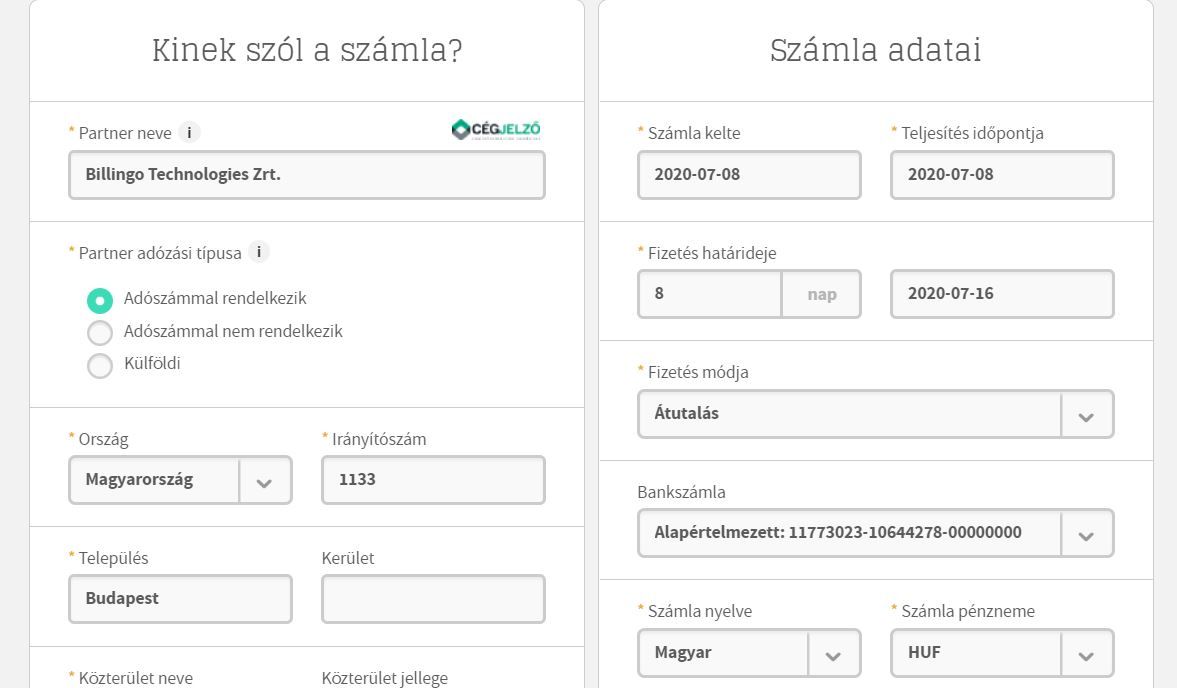

Kinek szól a számla?

Itt megadhatod Partnered pontos nevét, címét (ország, irányítószám, város, cím), adószámát/közösségi (EU) adószámát, e-mail címét és telefonszámát.

Ha Billingón keresztül küldöd a számlát, minden esetben add meg partnered helyes e-mail címét, melyre a számláját szeretnéd kiküldeni.

A partner adatoknál a Cégjelző Céginformációs Rendszer adatbázisából felajánlja a cégeket/egyéni vállalkozókat. A partner nevéhez adószámot is beírhatsz, így is megtalálja a rendszer a partnert.

Számla adatai

A program automatikusan megadja az adott napot számla keltének. Beállíthatod a teljesítés időpontját; és fizetési határidejét dátum, illetve a hátralévő napok számának jelzésével is. Ha a fizetés módjának a készpénz / bankkártya / kompenzáció / kupon / utalvány közül valamelyiket választod, akkor a fizetési határidő a mai nap lesz, nem szerkeszthető.

Ezt követően manuálisan állítható a számla nyelve, illetve pénzneme is. Nyelv esetén a rendszer a magyar, német, angol, francia, horvát, olasz, román, szlovák nyelvű számlát ajánlja fel, a pénznem esetén pedig számos, nemzetközileg elismert fizetőeszközt jelölhetünk meg.

Ezután lehetőségünk van a végösszeg kerekítésének beállítására is.

Mit számlázol

Itt veheted fel, állíthatod be soros elrendezéssel számlázandó termékeidet, szolgáltatásaidat, illetve azok adatait.

A helyes számlázáshoz szükséges megadnod a Tétel nevét, szükség esetén a besorolási számát.

Az „EGYSÉGÁR” megadása esetén fontos beállítanod, hogy bruttó, vagy nettó formában kívánod megadni az összeget, melyet ezt követően egyszerűen felvihetsz a neki kialakított mezőbe, az előzőleg általad beállított pénznemnek megfelelően.

Az „ÁFA” legördülő sáv segítségével pedig megadhatod az általad kiállított számlára vonatkozó ÁFA értéket. A Beállításokban tudsz felvenni olyan ÁFA értéket, ami nem szerepel a listában. Ha alanyi adómentes státuszban vagy, állítsd be az AAM rövidítést. Egyéb esetben a 27%-os adókulcsot.

A „MENNYISÉG/MENNYISÉGEGYSÉG” oszlopban egyértelműen a tételek mennyiségét jelölheted (pl. db, óra).

A számla tételei összesen

Itt ellenőrizheted az általad kitöltött mezők alapján a nettó számla pontos, illetve kerekített értékét (ÁFA nélküli összeg); az ÁFA értékét összesen, és a fizetendő bruttó végösszeget is.

Nincs még Billingo fiókod?

Regisztrálj egyet!

Nem szükséges helyi adókat, így iparűzési adót sem fizetni.

Az alanyi adómentességet az adószám igénylésének idejéhez mérten arányosan kell számolni. Az alanyi adómentesség értékhatára jelenleg 12 millió forint. Tehát ha október 1-jén kapod meg az adószámodat, akkor a bevételeid nem haladhatják meg a 3 millió forintot az adott évben.

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.