Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

Megmutatjuk, milyen kötelezettségeid vannak az új Kata tv. (2022. évi XIII. törvény) szerinti katás egyéni vállalkozóként és mi mindenre kell odafigyelned vállalkozásod mindennapjaiban.

Új katás kizárólag az az egyéni vállalkozó lehet, aki egyéni vállalkozóról és az egyéni cégről szóló 2009. évi CXV. törvény (a továbbiakban: Evectv.) szerint indította tevékenységét (szerepel az egyéni vállalkozók közhiteles nyilvántartásában) és az új Kata tv. 2. § 2. pontja szerint főfoglalkozásúnak minősül.

a) legalább heti 36 órás foglalkoztatással járó munkaviszonyban áll azzal, hogy a heti 36 órás foglalkoztatás megállapításánál az egyidejűleg fennálló munkaviszonyokban előírt munkaidőt össze kell számítani,

b) a társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény (a továbbiakban: Tbj.) szerinti kiegészítő tevékenységet folytatónak minősül,

c) a szociális biztonsági rendszerek koordinálásáról és annak végrehajtásáról szóló uniós rendeletek alapján külföldön biztosított személynek minősül,

d) a kétoldalú szociálpolitikai, szociális biztonsági egyezmény alapján más államban biztosítottnak minősül,

e) olyan magánszemély, aki 2011. december 31-én - a társadalombiztosítási nyugellátásról szóló 1997. évi LXXXI. törvény alapján megállapított - I., II., vagy III. csoportos rokkantsági, baleseti rokkantsági nyugdíjra volt jogosult, és a megváltozott munkaképességű személyek ellátásairól és egyes törvények módosításáról szóló 2011. évi CXCI. törvény 32-33. §-a alapján rokkantsági ellátásban vagy rehabilitációs ellátásban részesül,

f) rokkantsági ellátásban részesül és egészségi állapota a rehabilitációs hatóság komplex minősítése alapján 50 százalékos vagy kisebb mértékű,

g) a kisadózóként folytatott egyéni vállalkozói tevékenységen kívül más vállalkozásban nem kiegészítő tevékenységet folytató társas vállalkozónak minősül,

h) a kisadózóként folytatott egyéni vállalkozói tevékenységen kívül nem kiegészítő tevékenységet folytató, az Evectv. szerint nyilvántartásba nem vett, a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) szerinti egyéni vállalkozónak minősül,

i) a gyermekek védelméről és a gyámügyi igazgatásról szóló 1997. évi XXXI. törvény szerinti nevelőszülői foglalkoztatási jogviszonyban áll,

j) a köznevelési intézményben, a szakképző intézményben vagy a felsőoktatási intézményben, az Európai Gazdasági Térség tagállamában vagy Svájcban közép- vagy felsőoktatási intézményben nappali rendszerű oktatás keretében folytat tanulmányokat, vagy az előzőekben nem említett államokban folytat ez előbbieknek megfelelő tanulmányokat, azzal, hogy a 25. életévének betöltéséig idetartozik a tanulmányait szüneteltető kisadózó is;

Amennyiben a főfoglalkozású egyéni vállalkozó:

A Kata egy egyszerűsített adózási forma, egy átalányadó. Ez azt jelenti, hogy havi 50.000 Ft befizetésével az egyéni vállalkozó a vállalkozásból származó összes jövedelmet le tudod adózni. Az iparűzési adón kívül így letudsz minden adót és járulékot.

Az új Kata tv. pontosan meghatározza azokat az eseteket, amelyeknél az adott hónapra nem kell tételes adót fizetni (pl.: egész hónapban táppénzben részesült a kisadózó). Ekkor viszont a 40 %-os adót nem viselő bevételhatár (lásd később) is csökken.

Egyéni vállalkozóként emellett kötelezően regisztrálnod kell a Kereskedelmi és Iparkamarába. Ezt a nyilvántartásba vételt követő 5 napon belül kell megtenni és egyben befizetni az éves 5.000 forintos hozzájárulást. Az adott évre vonatkozó hozzájárulást a tárgyév március 31-ig kell befizetni.

A tételes adót a tárgyhónapot követő 12-ével kell teljesíteni. Ez akkor is így van, ha az adott hónapban mindössze 1 napot működött az egyéni vállalkozásod katásként.

Amennyiben a bevételed meghaladta a Kata tv-ben naptári évre vonatkozóan meghatározott bevételhatárt , akkor is tovább katázhatsz. Ebben az esetben a bevételhatár feletti összeg után 40%-os különadót kell fizetni.

A bevételi értékhatár naptári évre 18 millió forint, ha a naptári évben minden egyes hónapra meg kellett fizetni a havi tételes adót.

Tehát ezen hónapok számát kell 1,5 millió forinttal megszoroznod, így kapod meg a bevételhatárt.

A kisadózó vállalkozások tételes adójával kapcsolatos rendelkezéseket a kisadózó vállalkozások tételes adójáról szóló 2022. évi XIII. törvény tartalmazza.

A havi fix összegű adót, a 40 %-os mértékű adót a NAV Kisadózó vállalkozások tételes adója bevételi számla elnevezésű, 10032000-01076349 számú bankszámlára kell befizetni.

Közleményben mindig add meg az adószámodat.

A kata adózásról korábban itt írtunk részletesen >>

A 2022. szeptember 1-je és 2022. december 31-e közötti időszakra vonatkozóan 2023. február 25-ig kell a bevallást beadni.

A bevallásban ezen időszakban megszerzett bevételt kell bevallani.

Egyébként új katás egyéni vállalkozóként a naptári évet követő év február 25-ig kell benyújtanod bevallásodat a NAV-nak.

A bevallásban a naptári év során összesen megszerzett bevételedet kell szerepeltetned. Abban az esetben, ha túllépted a Kata tv. által meghatározott bevételi értékhatárt, akkor a 40%-os különadót is fel kell tüntetned. Ezt a tárgyévet követő év február 25-ig kell pénzügyileg rendezni.

Abban az esetben, ha év közben szűnik meg a kata alanyiságod, 30 nap áll rendelkezésedre, hogy az év első napjától a megszűnés napjáig tartó időszakra vonatkozó bevallásodat elkészítsd.

A bevallást akkor is be kell nyújtani, ha év közben nem keletkezett bevételed. Ekkor nulla forint bevételt kell bevallanod.

Katásként ugyan el kell készítened a bevételi nyilvántartást, ezt azonban nem kell beküldened a NAV-hoz.

A bevételi nyilvántartásak az alábbi adatokat kell tartalmaznia:

A katás vállalkozásokra ugyanazok a számlázási szabályok vonatkoznak, mint más vállalkozásokra. Fontos azonban tudni, hogy a katásként a kiállított számlákon (ideértve a módosító, stornó számlákat is) a „Kisadózó” a megjegyzést nem kell feltüntetni, de ezt nem tilos megtenni

Számlázáshoz használhatsz ingyenesen is használható számlázó programot, mint például a Billingo. A számlázó program használatát 2021. január 4-e óta nem kell bejelenteni a NAV-nál.

Természetesen kézi számlatömbből is készíthetsz számlát. Ugyanakkor jó ha tudod, ha 2020. július 1-jétől érint az online adatszolgáltatási kötelezettség, azaz számláid adatait egyenként fel kell töltened a NAV Online Számla rendszerébe, feltéve, hogy azt belföldi áfaalany részére, belföldön teljesített ügyletről állítottad ki. 2021. január 4-től pedig már majdnem az összes számláról adatot kell szolgáltatnod.

Mit jelent ez a gyakorlatban?

Azt, hogy egyáltalán nem éri meg kézzel számláznod, hiszen sokkal időigényesebb, mintha számlázó programot használnál, ahol néhány kattintással, akár másodpercek alatt elkészül bizonylatod.

Ráadásul, ha a számlában áthárított áfa :

Online számlázó esetén ezzel nem kell bajlódnod, hiszen a Billingóban például automatikusan történik az adatszolgáltatás. Ehhez mindössze annyit kell tenned, hogy regisztrálsz a NAV Online Számla rendszerébe, összekötöd Billingo fiókoddal és már kész is vagy.

Nincs még Billingo fiókod? Itt regisztrálhatsz egyet! >>

Az Online Számla regisztrációról itt találsz bővebb infót >>

Korábban itt írtunk arról, hogy hogyan válaszd ki a legjobb online számlázó programot katásoknak >>

Vállalkozásodnak kisadózóként szüksége van egy székhelyre. Ide érkeznek az üzleti és hivatalos iratok tevékenységeddel kapcsolatban.

A székhelyed lehet saját ingatlanod, amennyiben rendelkezel vele. Ha nincs a birtokodban megfelelő ingatlan, akkor székhelyként adhatod meg például bérelt ingatlanodat, vagy szüleid, rokonaid, vagy bárki más házát, lakását. Ebben az esetben szükséges a tulajdonos(ok) hozzájáruló nyilatkozata. Ezt nem kell benyújtani a Kormányhivatalhoz vagy a NAV-hoz, akkor kell bemutatni, ha ezt az ellenőrzésre jogosult hatóság kéri.

Új katás egyéni vállalkozóként készíttethetsz bélyegzőt, de nem kötelező. Célszerű bélyegzőt használni, ha kézi számlatömbbel számlázol és sok bizonylatot állítasz ki. Ebben az esetben mindenképpen szerepeljen rajta vállalkozásod adatai, de nem kötelező azon feltüntetni a 'Kisadózó' kifejezés, de nem is tilos.

Ha online számlázóval állítod ki számláidat, akkor nincs szükséged bélyegzőre. Amennyiben online számlázót használsz, akkor azon a számlázó programon keresztül tüntetheted fel a számlán a „Kisadózó” kifejezést, ha ezt kívánod tenni, bár ez nem kötelező.

Nem szabályos, ha a „Kisadózó” kifejezést a számlázó programmal készíted számlákon bélyegzővel jeleníted meg, mivel a számlán az összes adatot (akkor is, ha azt nem lenne kötelező a számlán feltüntetni) a számlázó programon keresztül kell megjeleníteni.

Arról már beszéltünk korábban, hogy új katás egyéni vállalkozóként nem vonatkoznak rád speciális számlázási szabályok. Azonban jelentősen megkönnyítheted vállalkozói mindennapjaidat.

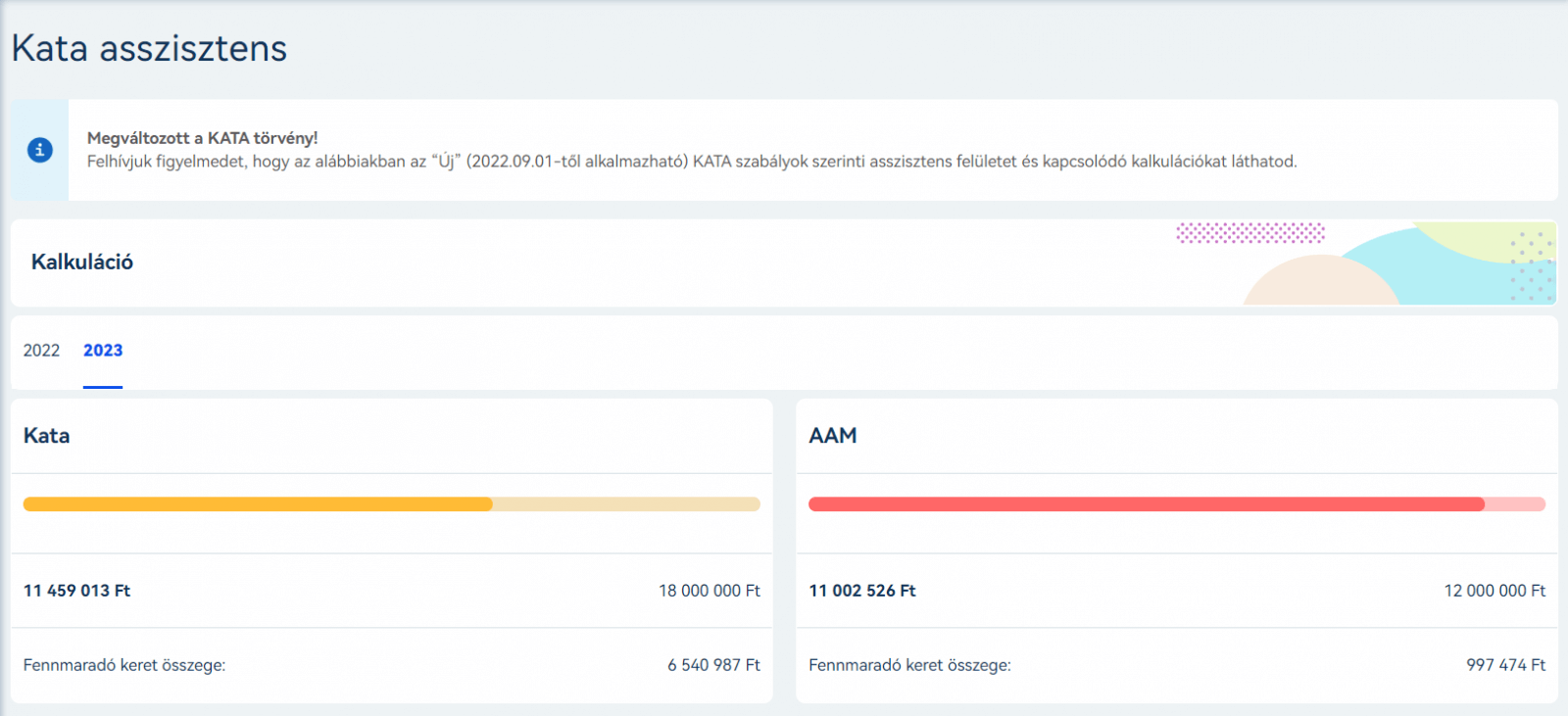

A Billingo nemcsak a számlázásodat gyorsítja, de mindig naprakészen mutatja az aktuális KATA/AAM keretedet. Emellett automatizálja a NAV adatszolgáltatást és minden mást, amire Katásként szükséged van.

Katás Billingo fiókot itt tudsz regisztrálni >>

A regisztrációs űrlapon az Egyéni vállalkozó vagyok check boxot kell bepipálni, majd egyszerűen kattints a Cég neve boxba, ezt a megadott vezeték- és keresztnév alapján automatikusan kitölti a rendszer.

A regisztráció megerősítését követően a Beállítások menüpontban töltsd ki a vállalkozásod adatait.

Az adószám menüpontban adhatod meg céges vagy egyéni vállalkozói érvényes adószámodat a hivatalos formátumban, kötőjelekkel elválasztva (pl. 12345678-2-10).

Fiókodba belépve a számlalista oldalon, közvetlenül a grafikon alatt a menüpontra kattintva érheted el a KATA/AAM kalkulátorodat, melyet teljesen vállalkozásodra szabhatsz. Beállíthatod, hogy hány hónapot töltöttél az adott évben új katás egyéni vállalkozóként és alanyi adómentes adózóként.

A Billingo Kata/AAM kalkulátorról itt írtunk korábban >>

Olvass még több érdekességet vállalkozásról, adózásról itt >>

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.