Így automatizáld a bankolásod

Egy vállalkozónak mi sem lehet kérdés annál jobban, hogy hogyan tudja hatékonyabbá tenni a vállalkozását. Hatékonyság, azaz kevesebb költség, több bevétel. Ezek...

A kérdés egyszerű, a válasz: ki kell számolni! 2022-től kedvezően változott az átalányadó. Ez a cikk csak a 2022-es átalányadó szabályokkal foglalkozik, külön részletezve a kata-átalányadó átállás feladatait.

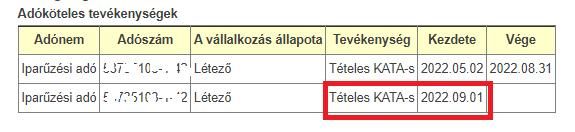

Most lett csak igazán aktuális a kérdés, hogy kata helyett átalányadózó legyél-e vagy sem. 2022. szeptember 1-jétől jelentősen változott a kata törvény, pontosabban a régi kata törvény megszűnt, és új kata törvény lett. Ez azt jelenti, hogy minden katás megszűnt katásnak lenni 2022. augusztus végével, még a szünetelő vállalkozás is.

Aki jogosult az új katára, neki be kell újra jelentkeznie, aki viszont már nem jogosult az új katára, választania kell, hogy egyéni vállalkozóként átalányadós lesz, vagy a vállalkozói személyi jövedelemadót (tételes költségelszámolást) választja.

Nincs „igazi” költségelszámolás, azaz nem a költségszámlák alapján történik az adó alapjának a csökkentése, hanem törvény által elismert költséghányadok vannak, amelyek mértéke a végzett tevékenységtől függ.

A bevételt a meghatározott költséghányaddal csökkentjük, ez lesz a jövedelem, azaz az adó alapja, és ez után kell megfizetni az adót.

Megéri az átalányadózás annak, akinek kevés a költségszámlája, akinek megszűnt a régi katás viszonya, vagy aki például kiskereskedelmi tevékenységet végez.

Egyéni vállalkozó és a mezőgazdasági őstermelő lehet átalányadózó. Bármilyen tevékenységre lehet választani, de azért vannak egyéb feltételek.

- előző adóévben a bevétel nem lépte túl az éves minimálbér tízszeresét, és várhatóan a tárgyévben sem fogja meghaladni. Mivel a 2022-es szabályokról írok, ezért itt akkor a 2021-es év bevételét kell majd nézni (ami befolyt), és majd a 2022-es minimálbért kell figyelembe venni (elvileg, mert a törvény ezt nem mondja ki egyáltalán), ami 200.000 forint.

Így a bevételi értékhatár 12*200.000*10=24.000.000 forint. Ez az alapeset.

- ha az átalányadózó kizárólag kiskereskedelmi tevékenységet végez, akkor ez az értékhatár az éves minimálbér ötvenszerese, azaz 12*200.000*50=120.000.000 forint.

Csak akkor érvényes ez a bevételi korlát, ha CSAKIS kiskereskedelmi tevékenységet végez és semmi mást. Itt is az előző év és a tárgyév számait kell figyelembe venni.

- aki egyéni vállalkozóként is ÉS mezőgazdasági őstermelőként is jogosult az átalányadózás választására, külön-külön és egyidejűleg is alkalmazhatja a kétféle tevékenységre elkülönülten az átalányadózást.

- év közben kezdő vállalkozás is választhatja az átalányadót, de ebben az esetben arányosítani kell a bevételi értékhatárt, és csak akkor választható, ha ebbe a kisebb értékhatárba bele fog férni. Azaz - alapesetben – az éves várható bevételt el kell osztani 365-tel, és megszorozni a vállalkozóként működő napok számával, ez lesz az arányosított bevételi korlát.

- az adóév egészére lehet választani, azaz nem lehet belőle ki-be ugrálni. Pontosabban ez így mégse igaz. Ha átalányadózóként kezdted, nem választhatod év közben, hogy akkor most te a normál tételes költségelszámolás szerint szeretnél adózni. Viszont katás lehetsz év közben bármikor (ha a feltételeknek megfelelsz), mert ezt megengedi a kata törvény, és akkor mégiscsak ki lehet lépni az átalányadóból év közben. És persze ki is lehet esni.

Ilyenkor viszont átkerülsz a tételes költségelszámolás alá (vállalkozói szja szerinti adózás), ráadásul visszamenőleg az átalányadózói időszak elejétől. És persze a katából is ki lehet lépni, és akkor mégiscsak lehetsz tételes költségelszámolású, ha mégiscsak ezt szeretnéd év közben. Persze ennek is van hátránya, meghatározott ideig nem lehetsz átalányadós és katás, és a könyvelőd is el fogja kérni az árát.

Mivel egyéni vállalkozóként a pénzforgalmi szemlélet érvényesül, ezért az a bevétel, ami pénzügyileg rendeződött, azaz befolyt, akár készpénzben, akár utalással.

Nem bevétel a vállalkozási tevékenységhez a költségek fedezetére vagy fejlesztési célra jogszabály vagy nemzetközi szerződés rendelkezése alapján folyósított vissza nem térítendő támogatás.

A végzett tevékenységtől függ. Ez lehet:

A 40%-os költséghányad az alapeset, azaz, ha nem tartozol bele a 80%-os vagy a 90%-os költséghányadba, akkor a 40%-os költséghányadot kell alkalmazni.

A 80%-os költséghányad alá tartozókat a törvény tételesen felsorolja.

Az adóév egészében kizárólag az alábbi tevékenységet folytatja:

a) mezőgazdasági, erdőgazdálkodási (TESZOR 01, 02), bányászati (TESZOR 05-től 09-ig) és feldolgozóipari (TESZOR 10-től 32-ig) termék-előállítás, építőipari kivitelezés (TESZOR 41, 42);

b) mezőgazdasági, betakarítást követő szolgáltatás (TESZOR 01.6), vadgazdálkodáshoz kapcsolódó szolgáltatás (TESZOR 01.70.10), erdészeti szolgáltatás (TESZOR 02.40.10) és zöldterület-kezelés (TESZOR 81.30.10);

c) halászati szolgáltatás (TESZOR 03.00.71), halgazdálkodási szolgáltatás (TESZOR 03.00.72);

d) feldolgozóipari szolgáltatás (TESZOR 10-től 32-ig) a bérmunkában végzett szolgáltatás és az egyéb sokszorosítás (TESZOR 18.20) kivételével;

e) építőipari szolgáltatás (TESZOR 43);

f) ipari gép, berendezés, eszköz javítása (TESZOR 33.1), gépjárműjavítás (TESZOR 45.20), személyi, háztartási cikk javítása (TESZOR 95.2), épületgépészeti berendezések javítása (TESZOR 43.21, 43.22, 43.29);

g) a taxis személyszállítás (TESZOR 49.32.11) személygépjármű kölcsönzése vezetővel (TESZOR 49.32.12), egyéb máshová nem sorolt szárazföldi személyszállítás (TESZOR 49.39.39), közúti áruszállítás (TESZOR 49.41.1);

h) számítógép, kommunikációs eszköz javítása (TESZOR 95.1);

i) fényképészet (TESZOR 74.20);

j) textil, szőrme mosása, tisztítása (TESZOR 96.01), fodrászat, szépségápolás (TESZOR 96.02), hobbiállat-gondozás (TESZOR 96.09.11);

k) a kereskedelmi tevékenységek végzésének feltételeiről szóló kormányrendelet alapján folytatott vendéglátó tevékenység (TESZOR 56).

ÉS kiskereskedelmi tevékenységből bevételt szerző egyéni vállalkozó.

Tehát ha valaki nem kizárólag kiskereskedelmi tevékenységből szerez bevételt, hanem más kiemelt szolgáltatási tevékenységből is, akkor a 80%-os költséghányadot kell alkalmaznia.

A 90%-os költséghányadot az alkalmazhatja, aki az adóév egészében kizárólag kiskereskedelmi tevékenységből szerez bevételt, és a mezőgazdasági őstermelő.

Ha az átalányadózó vállalkozó valamiért már nem jogosult a korábban alkalmazott költséghányadra, akkor visszamenőleg az átalányadózói időszak elejétől az alacsonyabb költséghányaddal kell számolnia.

Az adó alapja a bevétel mínusz meghatározott költséghányad, ez a jövedelem.

Ez a cikk az adókedvezményekkel nem számol, erről egy másik cikkben olvashattok részletesen.

A jövedelem után kell fizetni

Nyereségadó és osztalékadó fizetési kötelezettség nincs.

Az átalányadózó egyéni vállalkozó vállalkozói bevétele alapján nem állapít meg adóelőleget addig, amíg az adóelőleg alapja az adóévben az adóév elejétől összesítve az éves minimálbér felét nem haladja meg. Ha az adóelőleg-alap az éves minimálbér felét meghaladja, adóelőleget csak az éves minimálbér felét meghaladó adóelőleg-alap után kell fizetni.

Mit jelent ez?

Előbb nézzük az értékhatárt. 200.000*12/2=1.200.000 forint.

Adóelőleg alapját ír a törvény, azaz ezt nem a bevételből kell levonni, hanem a jövedelemből.

Nézzük egy példán, ha 2022. januárban már eléri a mentes határt az átalányadózó.

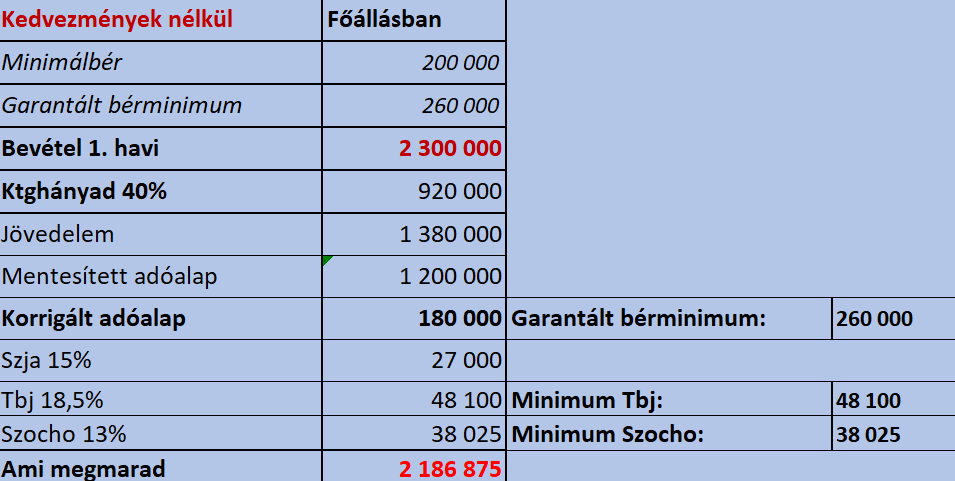

Bevétel: 2.300.000 forint

Költséghányad 40%: 2.300.000*40%=920.000

Jövedelem (adóalap): 1.380.000 forint. (2.300.000 – (2.300.000*40%)), azaz a bevétel 60%-a.

Adómentes rész: 1.200.000 forint. (200.000*12/2=1.200.000)

Módosított adóalap: 1.380.000 – 1.200.000 = 180.000 forint.

Ez után kell megfizetni az adót és járulékot alapesetben.

Azaz az adómentes részt a jövedelemből (adóalapból) kell levonni és nem a bevételből. Az ehhez tartozó bevétel pedig így jön ki, ha 40%-os költséghányadot feltételezünk: 2.000.000*60% = 1.200.000.

DE figyelni kell a tb járulékra és a szocho minimumra, amit vagy legalább a minimálbér vagy a garantált bérminimum után írnak elő főállásban. Egyéni vállalkozóként jellemzően szakképzettséget igénylő tevékenységet végzünk, így a garantált bérminimummal számolok.

Ahogy említettem, a bevétel mínusz költséghányad után kapjuk meg az adóalapot, ezt még csökkentjük a mentesített résszel, DE főállásban legalább a minimálbér vagy a garantált bérminimum után meg kell fizetni a tb járulékot és a szociális hozzájárulási adót.

Ha ezt a példát megnézzük a 200.000 forintos minimálbérrel és a 260.000 forintos garantált bérminimummal, és 13%-os szochóval számolunk, akkor a számok így alakulnak.

Szja 15%: 180.000*15%=27.000 forint.

Tb járulék 18,5%: mivel az adóalap 180.000 forint, azaz nem éri el a garantált bérminimumot, ami 260.000 ft, így a 260.000 forint után kell megfizetni a tb járulékot, ami 260.000*18,5%=48.100forint.

Szocho 13%: itt is a 260.000 forintot kell figyelembe venni, viszont a szocho törvény előírja, hogy emelt alappal kell számolni, azaz a 260.000 forintot meg kell szorozni 112,5%-kal, ami 292.500- forint, és ezután kell számolni a 13%-ot, ami 292.500*13%=38.025 forint.

Abban az esetben, ha ez a januári bevétel egy mellékállású átalányadózó vállalkozásé, akkor ott nem kell megemelni a tb járulék és a szocho alapját, azaz a 180.000 Ft lesz az adóalap.

A minimum tb-járulék és szocho megfizetése alól csak azok mentesülnek, akik

Azaz a ténylegesen realizált jövedelem után kell megfizetni az adót és a járulékot (ha a mentesített keret elfogyott).

Szja 15%: 180.000*15% = 27.000 forint.

Tb járulék 18,5%: 180.000*18,5% = 33.300forint.

Szocho 13%: 180.000*13% = 23.400 forint.

Nyugdíjas csak 15% szja-t fizet a jövedelem után (ha elhasználta a mentesített összeget).

A példa alapján

Szja 15%: 180.000*15% = 27.000 forint.

A fizetendő adó és járulék után ezeket a kedvezményeket lehet igénybe venni.

Érdekelnek az átalányadónál érvényesíthető SZJA kedvezmények?

Fülöp Olga összeszedte a legfontosabb tudnivalókat >>

Abban az esetben, ha egy hónapban nincs bevétel, akkor nincs szja fizetési kötelezettség.

Viszont főállásban ebben az esetben is meg kell fizetni a tb járulékot és a szochot (emelt alapra) a minimálbér vagy a garantált bérminimum után.

Mellékállásban (heti 36 órás munkaviszony mellett vagy nappali tagozatos hallgatóként) nincs ilyen kötelezettség, ha nincs az adott hónapban bevétel.

Nyugdíjas átalányadózó pedig amúgy is csak 15% szja-t fizet, ha van jövedelem, ha nincs, akkor adófizetési kötelezettség sincs.

Ez már jóval bonyolultabb, mint a katásoknak.

Meg kell őrizni a költségszámlákat és más bizonylatokat, még ha nem is számolják el.

Bevételi nyilvántartás van, azaz a kiállított számlákat és azok pénzügyi rendezését nyilván kell tartani.

Havi járulékbevallást kell benyújtani, még akkor is, ha nincs fizetendő adó és járulék, azaz a nullás bevallást is be kell adni.

Havonta változhat a fizetendő adó és járulék, ezt minden hónapban ki kell számolni és nyilvántartással alátámasztani.

Határozottan igen, hiszen jóval bonyolultabb, mint a kata és havonta ki kell számolni az adót és járulékot és az éves szja bevallás sem olyan egyszerű, továbbá a kedvezményeket is ismerni kell hozzá.

Hogy miért fontos a könyvelő, hogy néz ki az átalányadózós adminisztráció, és milyen segítséget kaphatsz a Billingotól, megnézheted ebben a videóban.

Mivel a bevételi értékhatár akár 24 millió forint is lehet (alapesetben), így bizony figyelni kell a 12 millió forintos alanyi mentes értékhatárra.

Ez sem olyan egyszerű, mint a katánál, bár ez annyira nem is bonyolult, viszont számolást igényel.

A jövedelmet meg kell szorozni 1,2-vel, ez után kell megfizetni az iparűzési adót, annyit, amennyi az adott településen. Természetesen, ahol nincs iparűzési adó, ott nem kell. Továbbá még ott lehet az ipa felező, ha 2022-ben is érvényes lesz.

Vannak olyan helyzetek, amikor érdemes kiszámolni, hogy melyik adózás lehet a jobb, például, ha valaki meghaladja a 18 millió forintos kata keretet, és 40%-os plusz adót kell fizetni. Hogy neked megéri-e az átalányadózás, azt könnyen kiszámolhatod a Billingo átalányadó kalkulátorral.

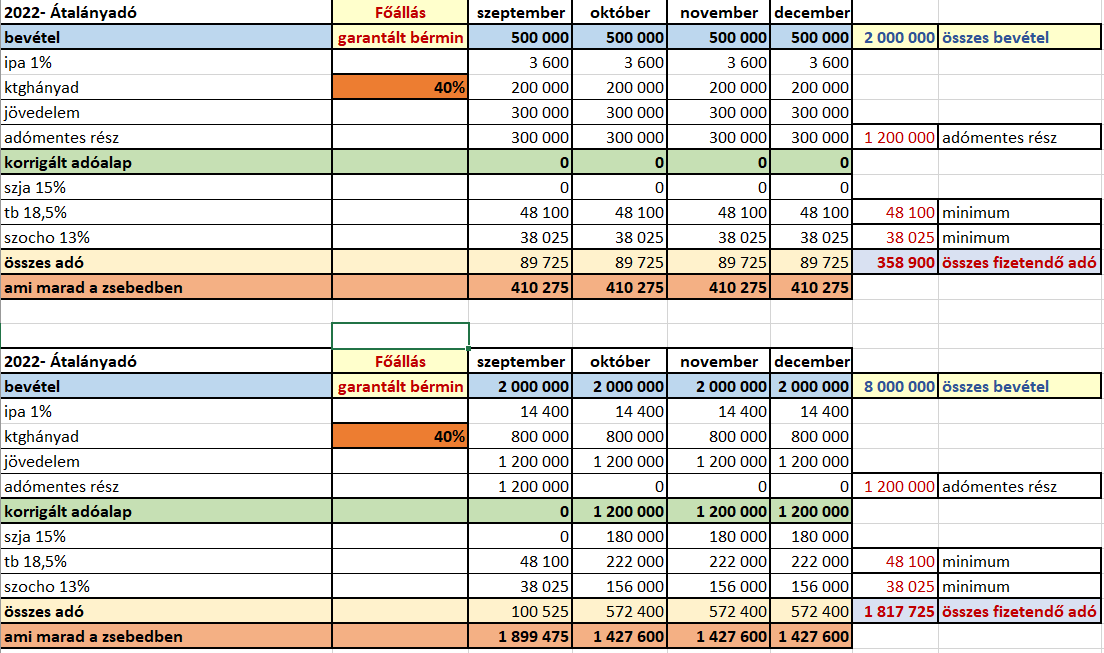

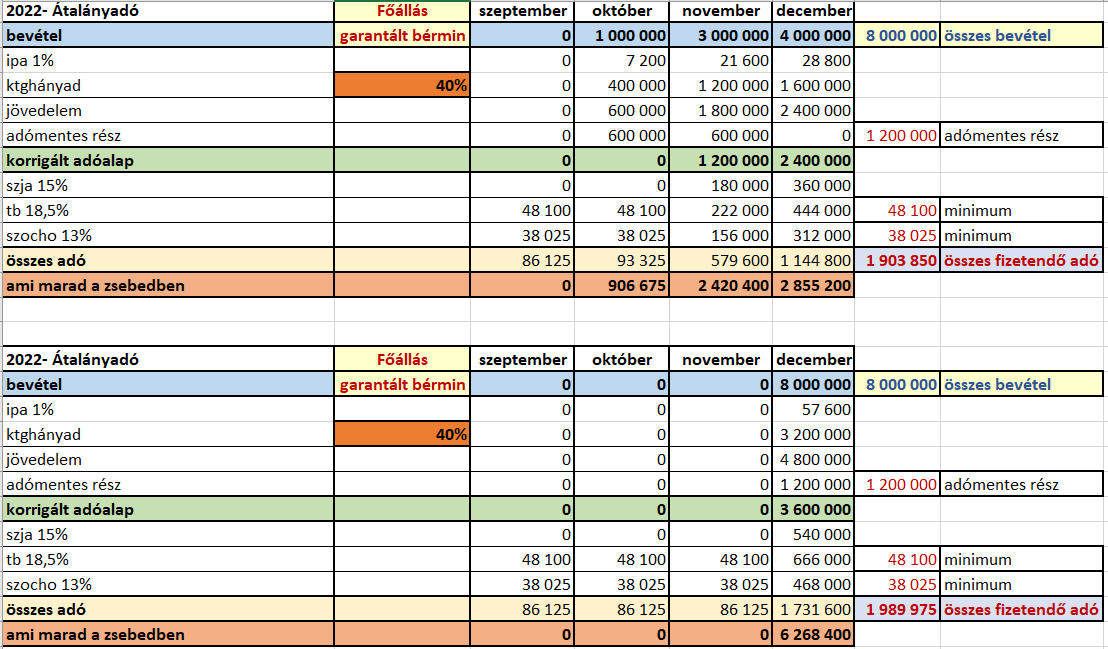

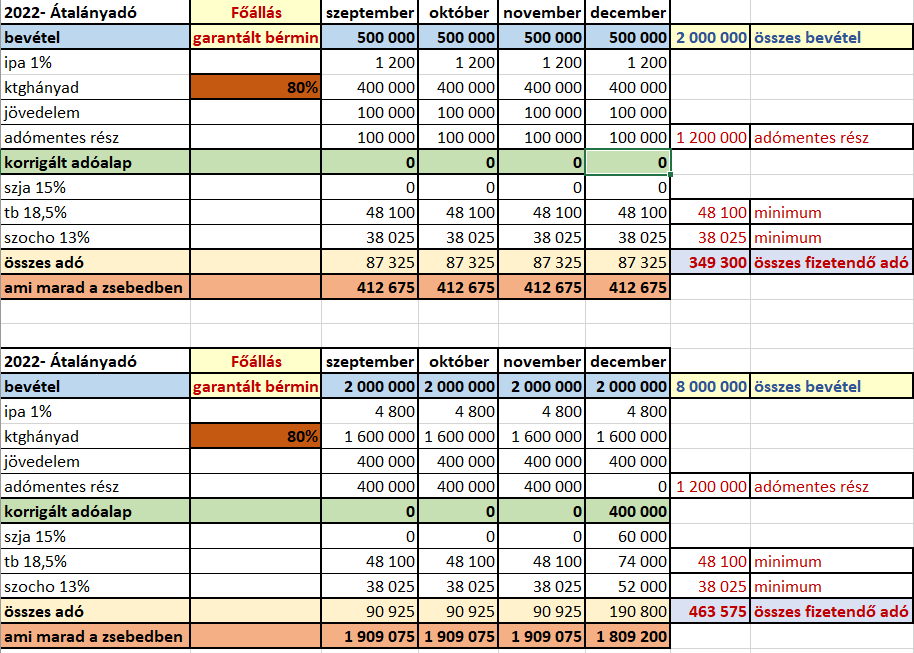

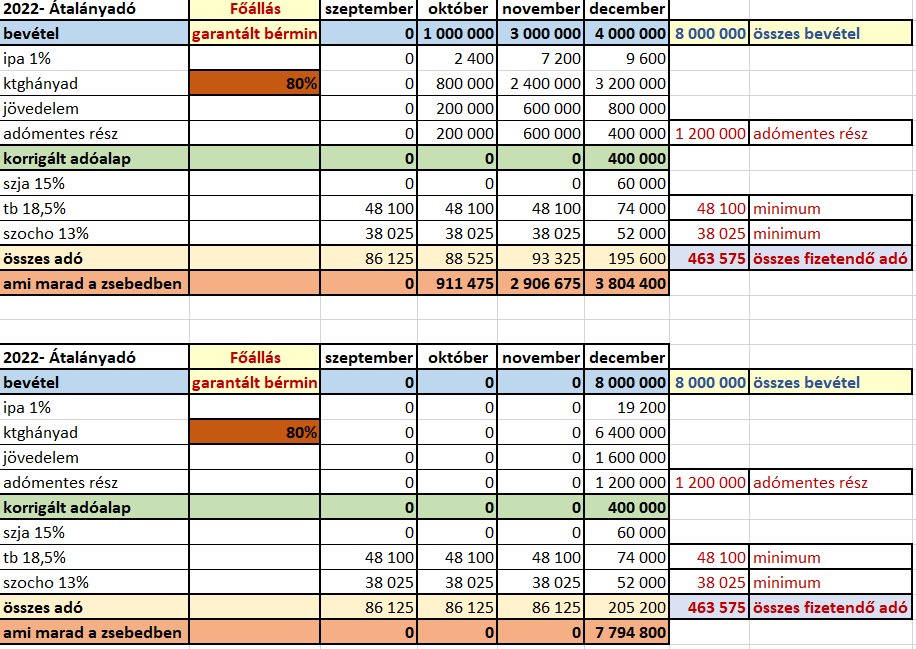

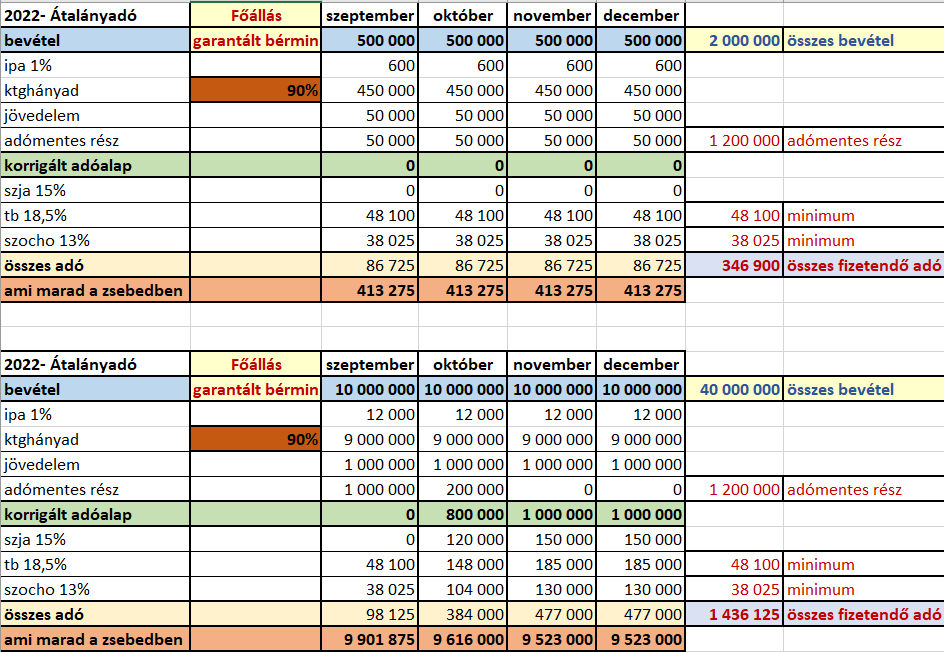

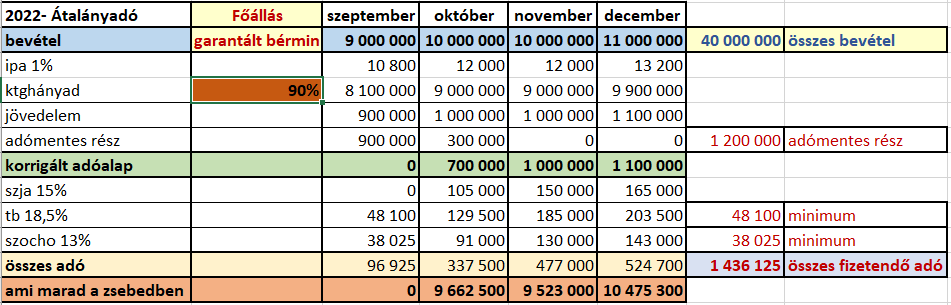

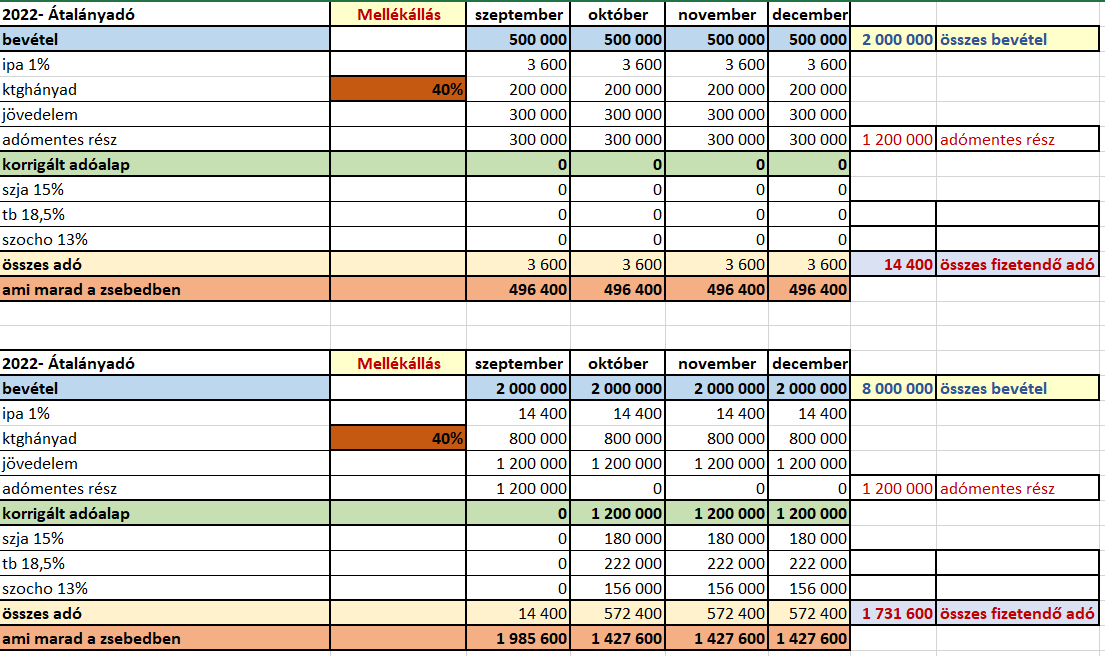

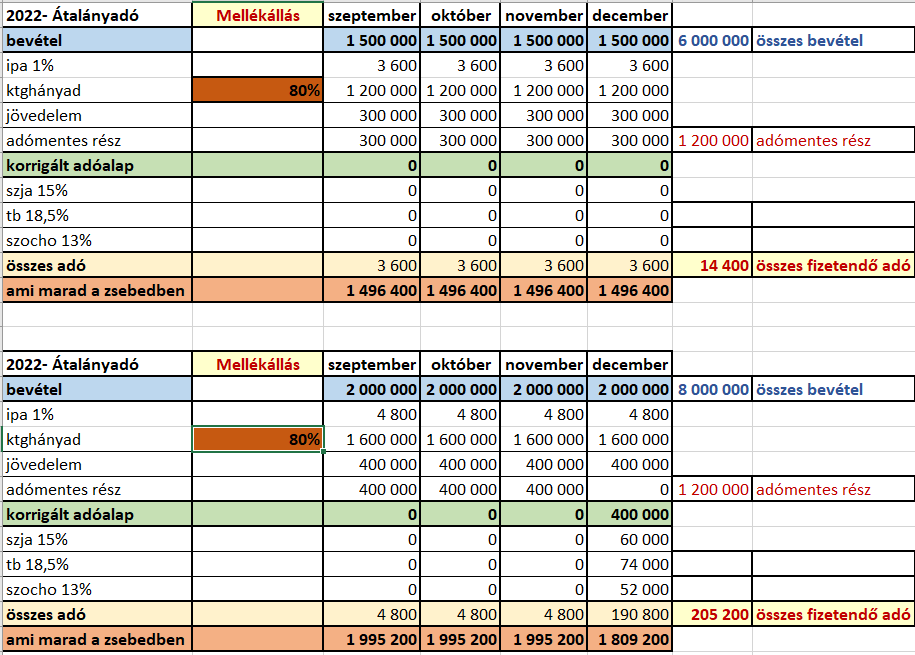

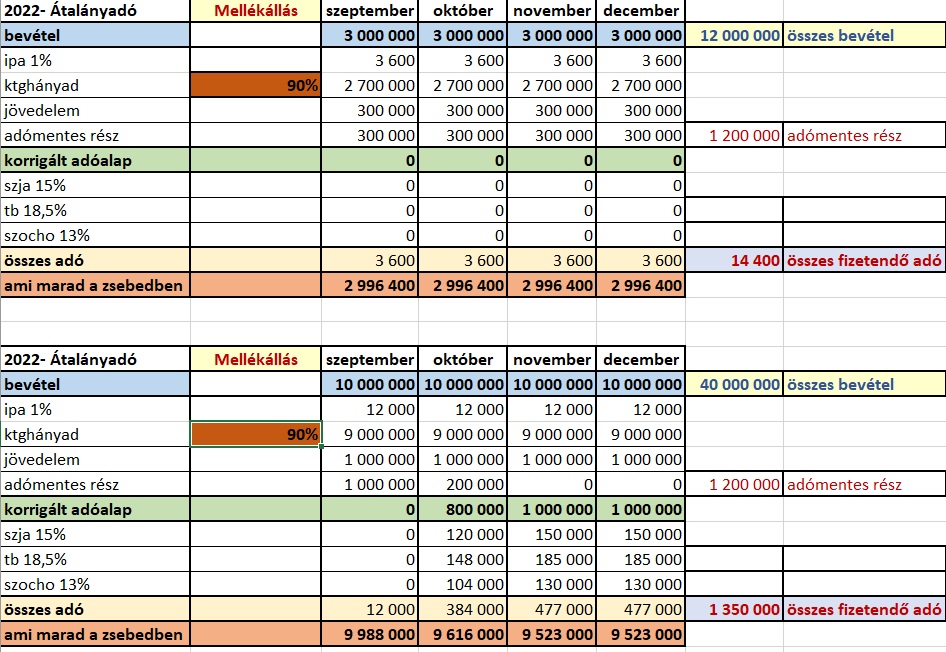

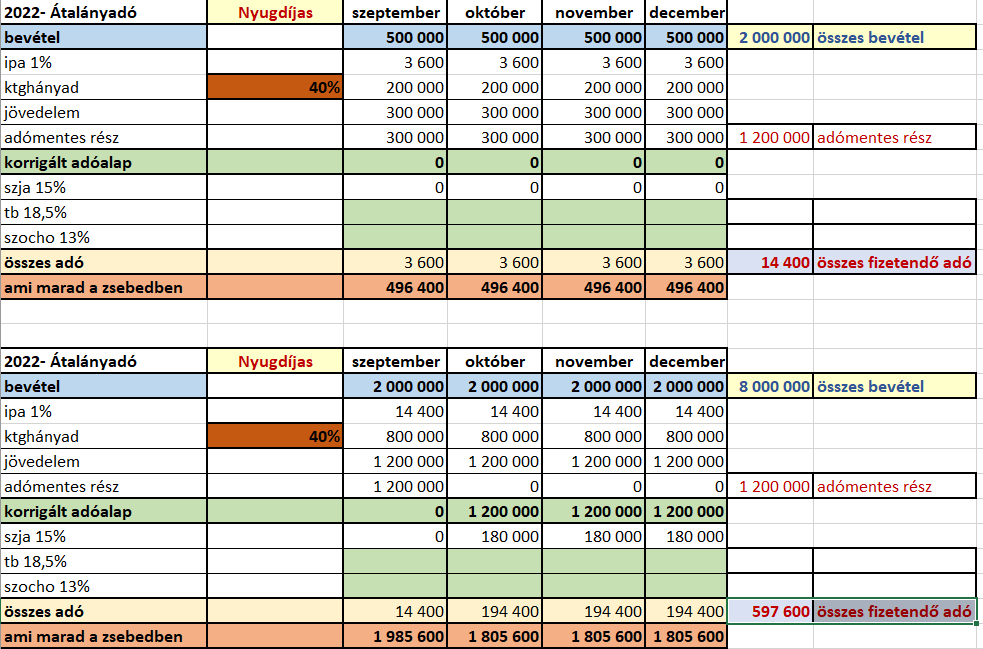

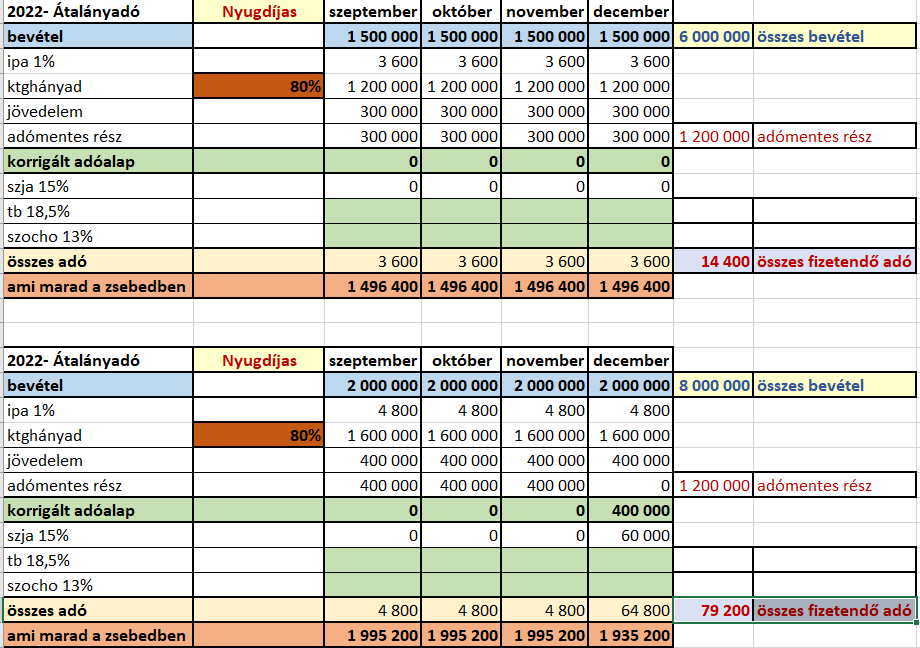

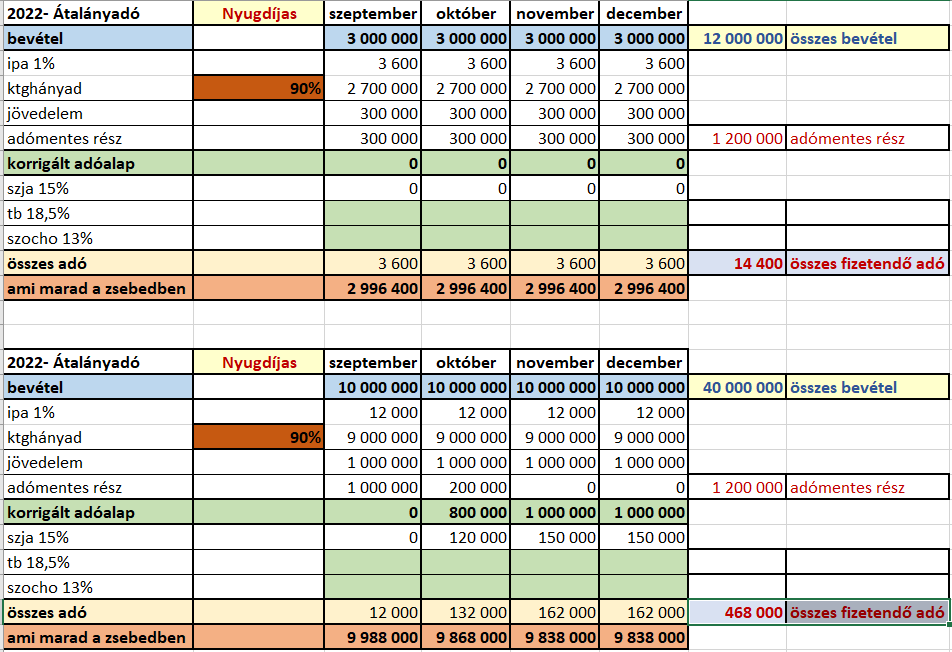

A kalkulációk átalányadóra, havi bontásban a 2022.09.01-2022.12.31 időszakra, főállás esetén, mellékállás esetén és nyugdíjasként, 40-80-90%-os költséghányaddal, garantált bérminimummal, kedvezmények nélkül, egyenletes és változó bevételre egyaránt érvényesek, figyeld a táblázatok leírásait és jelzéseit.

Kétmillió forintos bevételnél azt látjuk, hogy csak a minimumot kell megfizetni, mert tart még az adómentes rész. Továbbá, hogy hogyan alakul 8 millió forintos bevételnél a fizetendő adó (figyelj: ez a maximum, különben kiesel az átalányadóból), ha egyenletesen érkezik a bevétel.

Amennyiben nem egyenletesen érkezik a bevétel, akkor bizony több adót kell fizetni, ezért érdemes elosztani a bevételt, ha van rá lehetőség.

Itt azt látjuk, hogy 8 millió forintnál nem változik az adófizetési kötelezettség, mert „kitart” az adómentes rész.

Itt azt látjuk, hogy 8 millió forintnál nem változik az adófizetési kötelezettség, mert „kitart” az adómentes rész.

Itt azt látod, hogy 12 millió forintos bevételi keretig tart az adómentes rész, és csak iparűzési adót kell fizetni, viszont kb 40 millió forint fölé nem lehet menni, mert addig tart az átalányadós keret.

Nyugdíjas nem fizet se tb-t, se szocho-t, csak 15% szja-t, azt is csak az adómentes rész elfogyasztása után, költséghányadtól függően.

2022.09.25-ig kell választani az új katát a 22T101E nyomtatványon annak, aki jogosult rá. A szünetelő vállalkozónak is le kell adnia.

Katáról áttérés átalányadóra, lépésről lépésre!

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.