Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

Hogy mikor és hogyan szűnhet meg 2023-ban a kata-alanyiságod, hogy milyen 3 bevételi sávja lesz a HIPÁ-nak, és ezekre mikor kell bejelentkezned, illetve milyen termék szűnik majd meg, és az adminisztrációnál milyen gyökeres változásra kell jövőre nagyon figyelni, megmutatjuk a 2023-ban életbe lépő adócsomagot elemző cikksorozatunk második részében. A felsorolás a teljesség igénye nélküli, Böröczky Zsuzsi Adónavigátor konferenciája volt számunkra az etalon, amelynek minden részletre kitérő szava arany.

Az új kata szeptemberi változásairól számtalanszor írtunk már, és a fejlesztőink extrém gyorsan módosítottak is a KATA-asszisztensen, hogy kényelmesebben számlázhassatok. Levettük a kisadózó feliratot a számlákról, és már a megnövelt kata-kerettel tudtál számolni az új-kata indulásakor.

Az új-kata a régihez képest a kisadózó vállalkozók tételes adója névre hallgat, ami utal rá, hogy az új adózási formát egyéni vállalkozók választhatják, a Bt.-k például már nem. Adóemelés 2023-ban sem történik, ugyanúgy 50 ezer forint lesz a havi adómérték.

Könyvelőként az egyik legfontosabb dolog, amit megtehetsz az ex-katás vállalkozóidért, hogy átnézed a régi katásaid felé történő kifizetéseket, tartozásokat és összeveted, ehhez képest minden 08-ast beadtál-e, csinálj egy összesítést az éves záráshoz, és zárd le úgy azt az időszakot, hogy biztosan minden rendben legyen..

A 2023-ban életbe lépő törvénymódosításban egy pár dolgot helyre tettek még az új-katával kapcsolatban, például azt, mikor eshet ki a katából a vállalkozó. A szeptemberi kata-váltásnál ugyanis még az volt, hogy ha valaki Art. szerinti kifizetőtől kapott katás bevételnek minősülő támogatást, automatikusan kikerült a kata hatálya alól. Ez 2023-ban már nem jelent problémát, sőt egészen 2022 novemberéig visszamenőleg rendezik. Sajnos nem hoz megoldást azoknak, akik 2022 szeptemberében vagy októberében kaptak kata hatálya alá tartozó bevételként támogatás. Ehhez mindenéppen nézd meg, mi számít bevételnek a katások esetében.

2023-tól akkor szűnik meg csak a kata-alanyiság, ha az Art. szerinti kifizetőtől termékértékesítésként vagy szolgáltatásnyújtás ellenértékeként szerez bevételt (ide nem értve a taxisokat).

Korrigálták még az adóalanyiság megszűnésének dátumát.

A hónap utolsó napjával szűnik meg az adóalanyiság, ha az adózó önszántából kilép, ha egy mulasztási bírság határozat véglegessé válik, főfoglalkozás elvesztése esetén, vagy ha év végén 100 ezer forintot meghaladó tartozása van, amit nem rendez. Új szabályként a hó utolsó napjával szűnik meg a kata alanyisága annak, aki már nem főfoglalkozású egyéni vállalkozó.

Az eseményt megelőző nappal akkor szűnik meg az adóalanyiság, ha lakáskiadásból szerez a katás bevételt, ha az Art. szerinti kifizetőtől bevételt szerez - ahogy már előbb említettük, esetleg ha külfölditől származó termékértékesítés történik, vagy szolgáltatásnyújtás kapcsán szerzett bevételt az adózó.

Kata és ekho vállalkozóként egyszerre történő alkalmazása teljesen érvényét vesztette, párhuzamosság 2023-tól már a kifizetői jövedelem korlátozása okán nem értelmezhető. Ugyanabban az adóévben lehet ekhózni és katázni, csak épp egymástól függetlenül - magánszemélyként lehet ekhózni a kata mellett.

A KIVA sok szempontból előnyös, hogy 2023. január 1-től az adóalany élvezhesse ezeket, 2022. december 31-ig kell bejelentenie, hogy a KIVA alá szeretne tartozni. Megszűnni akkor szűnik meg az adóalanyiság, ha 6 milliárd forintot meghaladja a bevétel, vagy az adótartozás év végén 1 millió forint.

KIVÁ-ban a lekötött tartalékképzés nem lesz kötelező. Dönthet úgy a vállalkozó, hogy nem képzi le a lekötött tartalékot, hanem leadózza. Ezt a döntését az utolsó KIVA bevallásában kell bevallania társasági adóként. Az is változás még, hogy a kedvezményezett foglalkoztatottak kedvezményei továbbra is elérhetőek lesznek (egyelőre nem tudjuk a jövő évi minimálbért, így konkrét összeg 2023-ra még nem lefixált).

Mindegyikükben várható némi változás 2023-ban, de az átalányadózáshoz és katázáshoz képest nem nagy mértékben.

TAO devizában történő megfizetése - ha 2023-ban szeretted volna devizában megfizetni a TAO-t, azt december 1-jéig kellett bejelentened. Ha ez megtörtént, minden mehet a maga módján, ha nem, akkor 2023-ban nem fizetheted devizában. Ha a bejelentésben szereplő devizáról a másik választható devizára akarsz áttérni (mondjuk euróról dollárra), a bejelentésed az adóév utolsó napjáig módosíthatod.

Elektromos töltőállomások kedvezménye - A 7.§ (I)I.) két részletszabálya, a 7§ (31) és a 7§ (32) megszűnik, és 2023-tól lesz helyette egy új 7§ (31) szabály. Az olvasható benne, hogy ami 2022-ig nem volt válsághelyzeti de minimis kedvezmény, az 2023-tól az adózó választása szerint az lehet. Nincs értékhatára, és a beruházási értékre vehető igénybe.

Kedvezményezett részesedés csere - akkor beszélünk erről, amikor egy társaságban szavazati jogot szerzünk, viszont cserébe a saját jegyzett tőkénk emelésére való tekintettel a megszerzett társaság magánszemély tagjainak adunk részesedést. A módosítás lényege, ha erre a részesedésre értékvesztést kell elszámolni, az adóalapnövelő tételként nem a kivezetés évében, hanem az elszámolás évében fogja az adóalapot erősíteni.

Adóalap-megállapítási módszerek - a helyi iparűzési adóban több változás is lesz 2023-tól. A 2022-es évre még tart az az “akció”, hogy a hipa mértéke kkv-knek 1%, ezt majd az adóbevallásban érdemes figyelni. Ahogy azt is, hogy ez a kedvezményes lehetőség 2023-tól nem mindenütt él. A HIPA meghatározására van egy főszabály, ezen felül a KATA-alanyok, az átalányadózók, a KIVA-alanyok és 8 millió forint alatti árbevétel esetén választható egyszerűsítés.

Ami 2022-től biztosan nem változik, az annak a tudatosítása, hogy a bevallási határidőket tartsd. Ha nem érkeznek be időben a szükséges dokumentumok, bukod a kedvezményt - és ez akkor is igaz, ha te azt hiszed, beküldted őket, de a rendszer nem fogadta be. Dupla ellenőrzés a HIPA kedvezmény titka. A határidő május 31.

2023-tól jelentősen lecsökken azon lehetőségek száma, amellyel meg tudunk állapítani iparűzési alapot. A főszabály és a KIVA-szerinti adózásban nem lesz változás. A KATÁ-sok, az átalányadósok és a 8 millió forint alattiak kedvezményes lehetőségeit összevonják. Ez a kisvállalkozók adóalapja névre hallgat majd. Az árbevétel nagyságától függő fix adóalapot fog meghatározni, gyakorlatilag árbevételi sávokban lehet majd mozogni. Érdemes ennek részletezéséhez megnézned Zsuzsi konferenciáját. Addig is a kiszámoláshoz egy táblázatos segítséget mutatunk neked az előadásból.

Alapvetően a HIPA alá nem kell bejelentkezni, de ha választási lehetőséggel élnél (mint például valamelyik sáv választása 2023-tól), akkor be kell majd. Ezt a vállalkozás első adóévére szóló bevallásában teheted meg alakuló vállalkozás esetén, majd ezután minden további évben az adóévet megelőző adóévről szóló bevallási nyomtatványon az adóév ötödik hónapjának utolsó napjáig. 2023-ban a 2022-es évre szóló bevallásban jelezheted az igényed (ha 2022-ben van már céged). Ugyanezen határidő érvényes az egyszerűsített módszer alóli kijelentkezés esetén is.

Alapvetően a HIPA alá nem kell bejelentkezni, de ha választási lehetőséggel élnél (mint például valamelyik sáv választása 2023-tól), akkor be kell majd. Ezt a vállalkozás első adóévére szóló bevallásában teheted meg alakuló vállalkozás esetén, majd ezután minden további évben az adóévet megelőző adóévről szóló bevallási nyomtatványon az adóév ötödik hónapjának utolsó napjáig. 2023-ban a 2022-es évre szóló bevallásban jelezheted az igényed (ha 2022-ben van már céged). Ugyanezen határidő érvényes az egyszerűsített módszer alóli kijelentkezés esetén is.

AZ ÁFA-törvényben is várható némi módosítás, az ingatlan adózással kapcsolatban például több is, mi csak párat nézünk meg, amelyek a vállalkozók életét szervesen érinthetik.

Ingatlan 5%-os ÁFA - 2024. december 31-ig velünk marad, eddig kell bejelenteni az 5% ÁFA alá tartozást, és ez esetben 2028. december 31-ig lehet az 5%-ra számítani. Ez kétfajta ingatlanra vonatkozhat - a 150 nm-t meg nem haladó lakásra, vagy 300 nm-t meg nem haladó 1 lakásos lakóingatlanra vagy családi házra.

Ingatlanok csoportosítása - ebben az új-régi fogalma változik. Ha megváltoztatod a rendeltetési egységed minősítését vagy számát, amiről hatósági bizonyítványt is kapsz, az átminősítés idejétől újnak minősül majd az ingatlan. Ha egy lakást átminősítesz irodára, szintén újnak minősül majd, és ennek értékesítése két évig ÁFA köteles lesz. Ha pedig egy irodából mondjuk két rendeltetési egységet csinálsz (vagy kettőből egyet), ismét újnak minősül mind a két egységed.

Számlázás az ÁFÁ-ban - Devizában kiállított számlákon csak akkor kell a forintban kifejezett összeget is feltüntetni, ha az egyébként belföldi teljesítési helyű, belföldi áfa fizetési kötelezettséggel jár.

Mi foglalja majd az AAM keretet? Vannak olyan ügyletek, amelyek az alanyi adómentesség keretébe nem számolandók bele, ilyen például a tárgyi mentes tevékenységek jó része (kivéve például a bérbeadást). Nem foglalja az alanyi adómentes kereted továbbá az “új” ingatlan értékesítése, az új közlekedési eszköz értékesítése, tárgyi eszköz, immateriális jószág értékesítése, a komp.feláras értékesítés, és ami a bónusz: a közösségen belüli és import távértékesítés. A legjobb, hogy 2022 egészére is érvényes lesz ez.

Számos más módosítási pont történt még az adócsomagban, az Adónavigátor Konferencia minden részletre alaposan kitért. Nézzünk még pár érdekességet!

A negyedéves bevalláshoz egy kivétel szabályt tett a jogalkotó: nyugdíjkérelem esetén 30 napon belül soron kívüli bevallást kell beadni az 58-as nyomtatványra is.

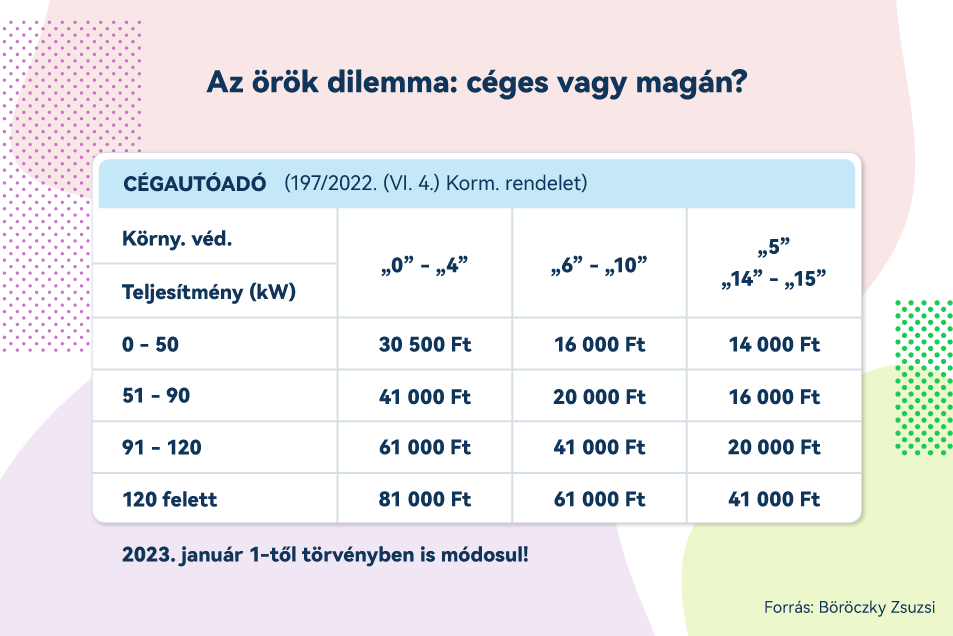

Cégautóadó – 2022. július 1-jétől a cégautóadó kellemetlen mértékben ugrott meg, így felmerülhet a vállalkozókban, érdemes-e céges autót fenntartani.

Reklámadó - Az adómentes időszakot meghosszabbították, egészen 2023. december 31-ig mentesítik a reklámadó alól azokat, akik adókötelesek lennének a tevékenységüket illetve.

Illetékbélyeg - A konferencián kitörő öröm fogadta, hogy a jövő év végén, 2023. december 31-én megszűnik az illetékbélyeg, a később megtalált darabokat pedig 2029. december 31-ig lehet visszaváltani.

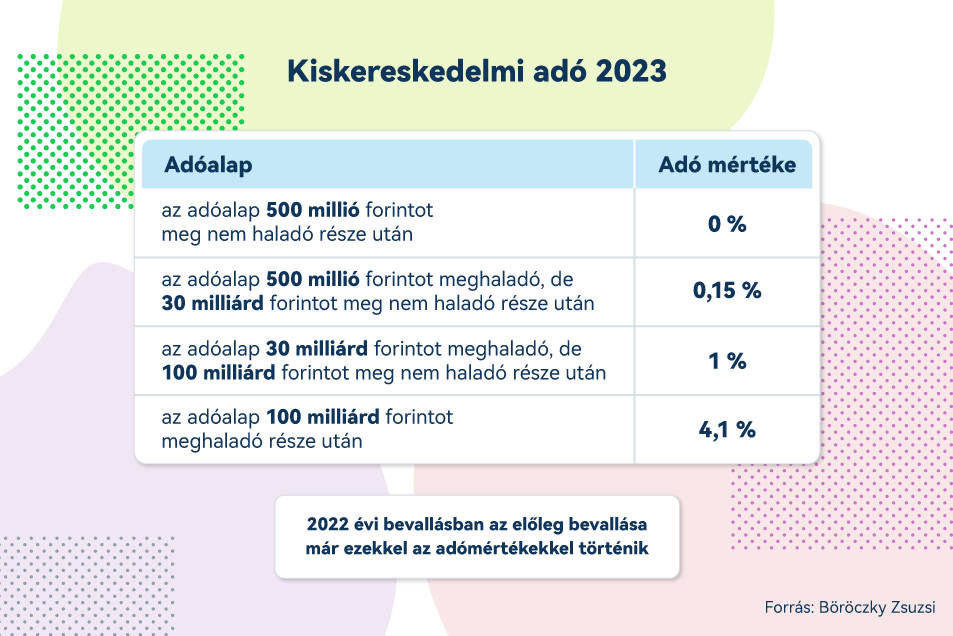

Kiskereskedelmi adó - A 2022-es bevallásban a 2023-ra és 2024-re vonatkozó előleg ezekkel az adóértékekkel fog megtörténni.

Megye-Vármegye váltás - Figyelj arra, hogy 2023. január 1-jétől már Vármegyéket kell feltüntetni a dokumentumokon az eddigi megye megnevezés helyett. Persze ez minimális változtatás a fentiekhez képest, a sok információ közt érdemes ezt is beiktatni a teendők közé.

Megye-Vármegye váltás - Figyelj arra, hogy 2023. január 1-jétől már Vármegyéket kell feltüntetni a dokumentumokon az eddigi megye megnevezés helyett. Persze ez minimális változtatás a fentiekhez képest, a sok információ közt érdemes ezt is beiktatni a teendők közé.

A cikk I. része is izgalmas információkat rejt, kattints IDE, és olvasd el!

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.