Mi a különbség a faktoring és a követeléskezelés közt

Rendkívül bosszantó, amikor a számládat nem egyenlíti ki időben az ügyfél, és kérvényező e-mailek fogalmazására kényszerülsz. Ehhez nyújt hathatós segítséget a ...

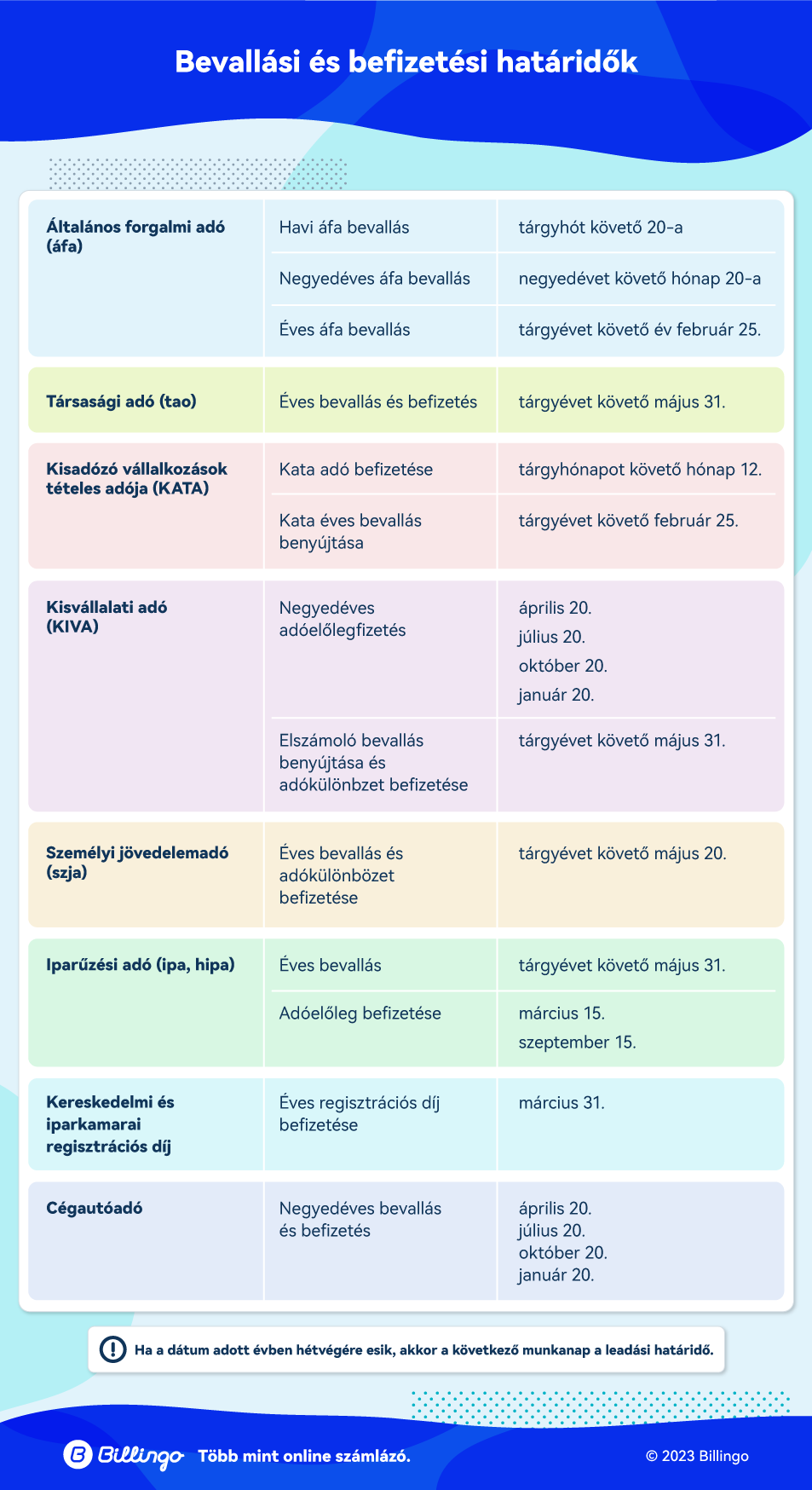

A sikeres vállalkozás vezetéshez nemcsak remek üzleti terv és sikeres bevételtermelés szükséges, hanem az adók és járulékok pontos fizetése, naprakészség és körültekintő hozzáállás. Ebben nagy segítséget nyújthat könyvelőnk, azonban nem árt, ha vállalkozóként saját magunk is nyomon követjük kötelezettségeinket. Írásunkban a fontosabb adóbevallási határidők rengetegében segítünk eligazodni.

Az áfa, ahogy a nevéből is jól látszik, a termékek és szolgáltatások eladásához kapcsolódó forgalmi adó. Az áfát mindig a vásárló fizeti, amit vállalkozóként be kell vallanunk a NAV-nak.

Éves áfa bevallást akkor kell benyújtani, ha az éves fizetendő adó nem haladta meg a 250.000 forintot.

Ezzel szemben havi bevallásra leszünk kötelezettek, ha az elszámolandó adó éves szinten eléri az 1.000.000 forintot, illetve ha közvetett vámjogi képviselőként, adóraktár üzemeltetőjeként tevékenykedünk, vagy csoportos áfa alanyiságot választottunk. Havonta kell akkor is bevallást készíteni, ha jogelőd nélkül alakult a vállalkozásunk, ekkor az alakulás évében és az azt követő esztendőben érint ez a kötelezettség.

A negyedéves bevallás akkor vonatkozik ránk, ha sem az éves, sem a havi bevallás kritériumainak nem felelünk meg.

Általános forgalmi adó (áfa) bevallási és befizetési határidők:

A bevallást a 2265-ös nyomtatványon lehet benyújtani.

A NAV Általános forgalmi adó bevételi számlája: 10032000-01076868

A társasági adó (tao) egy jövedelemadó, melyet a társas vállalkozásoknak - rt., kft., bt. - kell fizetniük eredményeik után. A tao kétkulcsos, sávosan progresszív adó. A 10%-os adókulcs 500 millió forintos adaóalapig alkalmazható, az adóalap 500 millió forintot meghaladó részére a társasági adó kulcsa 19%.

A társasági adó (tao) bevallásának és befizetésének határideje: tárgyévet követő május 31. Ha 2023-ban szeretted volna devizában megfizetni a TAO-t, azt 2022. december 1-jéig kellett bejelentened, a továbbiakban már nem lesz erre lehetőséged.

A tao-t az alábbi számlaszámra kell elutalni: NAV Társasági adó bevételi számla - 10032000-01076019

A kata egy átalányadó, mellyel kisadózóként havi fix összegű adóval - 2023. szeptembertől ez 50.000 forint - a vállalkozásból származó összes jövedelmedet leadózod.

A kata bevallást alapesetben a tárgyévet követő év február 25-ig kell benyújtani.

A kata befizetési határideje a tárgyhónapot követő hónap 12.

Abban az esetben, ha megszünteted a vállalkozásodat, akkor 30 napon belül be kell nyújtanod a bevallást. Ha csak szünetelsz, akkor ugyanúgy következő év február 25-e a határidő.

A kata bevallás 2022-es évre vonatkozó teljesítését - amennyiben az év folyamán nem szűnt meg a vállalkozás - tehát 2023. február 25-ig kell megtenned a 'KATA nyomtatványon.

2021-ben és 2022-ben jelentősen változtak a katázás szabályai, ami azonban állandó maradt, hogy amennyiben katásként vállalkozásod éves bevétele nem haladja meg a 18 millió forintot, vagy nem vagy kötelezett a 40 százalékos mértékű adó fizetésére, akkor erről a bevallás főlapján kell nyilatkozni.

Ha a bevételed meghaladja az évi 18 millió forintot, akkor 40 százalékos különadót kell fizetned, és nem nyilatkozatot, hanem bevallást szükséges benyújtani a 'KATA 01-es lapján.

Ami újdonság volt 2021. január 1-jétől, hogy a katások, amennyiben külföldi kapcsolt vállalkozából származik bevételük, 40 százalékos mértékű adó bevallására és befizetésére kötelezettek. Ezt az adót az éves kata bevallásban kell szerepeltetni, azonban a bevételszerzést követő hónap 12-éig kell befizetni.

Ugyancsak 40 százalékos adót kell fizetni abban az esetben, ha nem kapcsolt vállalkozásról van szó, de ugyanazon külföldi kifizetőtől 3 millió forintot meghaladó összegű bevételt szerzünk. Az adót első alkalommal a 3 millió forintos összeghatár átlépését követő hónap 12-éig kell befizetni, utána pedig minden olyan hónap után 12-éig, amelyben katásként az adott külföldi kifizetőtől szerzünk bevételt.

Mindkét esetben a bevallás 'KATA-KULF lapján havonta és kifizetőnként kell feltüntetni az adó alapjába tartozó bevételt, továbbá a bevételt juttató külföldi kifizető nevét és címét.

És itt még nincs vége!

Katás vállalkozóként adatot kell szolgáltatni azokról az üzleti partnerekről (név, cím), amelyektől a naptári évben 1 millió forintot meghaladó bevételt szereztünk. Erre a kata bevallás 2-es lapján van lehetőség.

Az adatszolgáltatás vonatkozik továbbá a kapcsolt vállalkozási viszonyban álló kifizetőkre (név, cím) és a tőlük a naptári év során befolyó bevétel összegére, mely után a kifizető 40 százalékos adót fizet. Ezt szintén a bevallás 2. lapján tehetjük meg.

A NAV Kisadózó vállalkozások adója bevételi számlája: 10032000-01076349

Ha a 2023-tól érvényes KATA szabályozás bővebben érdekel, ajánljuk friss cikkünket az Adónavigátor Konferenciáján elhangzott elemzésekről.

A kiva, vagyis a kisvállalati adó egy egyszerűsített adónem, amely a vállalkozások által fizetendő szociális hozzájárulási adót és a társasági adót váltja ki. A KIVA alá bejelentkezett társas vállalkozások kisvállalati adóelőleget fizetnek negyedévente (bejelentkezni tárgyévet megelőző év december 31-ig tudsz).

A negyedéves előlegbevallásokat a negyedévet követő hónap 20. napjáig nyújtják be.

A bevallást a 'KIVA nyomtatványon lehet beadni.

A NAV Kisvállalati adó bevételi számlája: 10032000-01076356

A személyi jövedelemadót magánszemélyek Magyarországon megszerzett jövedelme után kell fizetni, valamint szja-t kell fizetni abban az esetben is, ha magyar állampolgárként külföldön le nem adózott jövedelmet szerzel.

A személyi jövedelemadó bevallás, valamint az adóbevallási tervezet részletes szabályait a személyi jövedelemadóról szóló 1995. évi CXCII. törvény, azaz a szja törvény rendelkezései tartalmazzák.

Korábban itt írtunk részletesebben az szja-ról >>

A magánszemélyek adóbevallása és az adókülönbözet megfizetési határideje: május 22.

Egyéni vállalkozóként 2022. május 20-ig kellett benyújtani a 2021-es szja bevallást és megfizetni az adókülönbözetet, 2022-re pedig 2023. május 22-ig kell megtenni ugyanezt (mivel 20-a szombatra esik).

Egyéni vállalkozóként ugyanakkor vállalkozói adóelőleg bevallásra nem leszel kötelezett. Fontos viszont, hogy negyedévente a vállalkozói jövedelemed után előleget kell számolnod és a negyedévet követő hónap 20-ig befizetni a NAV-nak.

Az iparűzési adó bevallását a tárgyévet követő május 31-ig kell benyújtani.

Fontos, hogy ha katás vagy és tételes adóalap meghatározást választottál, akkor nem kell adóbevallást készítened, ugyanis az önkormányzat saját hatáskörben írja elő a fizetési kötelezettséget két egyenlő részletben: tárgyév március 15. és szeptember 15-ei befizetési határidővel.

Egyéb esetben is kétszer történik az előlegfizetés az adott évre: március 15-ig és szeptember 15-ig.

2021-től a helyi iparűzési adóról (hipa) szóló bevallást a Nemzeti Adó- és Vámhivatalhoz (NAV) kell benyújtani. 2022-ben a 21HIPA jelű nyomtatványt 2022. május 31-éig kell elektronikusan eljuttatni a NAV-hoz, az adót azonban az önkormányzat erre szolgáló számlájára kell befizetni.

Az iparűzési adó mértéke egységes, országos szabályozás szerint kerül kiszabásra. A korábbi 2% helyett 2021-től a mikro-, kis- és középvállalkozások esetében 1%-ban lett maximálva, ez 2023-tól ugyan nem él, de a 2022-re szóló bevallásban még érdemes figyelni rá, ha élni akarsz a lehetőséggel. A helyi önkormányzatnak van mozgástere az iparűzési adó mértékének megszabásában, ugyanis a kedvezményes 1% is maximum mérték, az iparűzési adó lehet ennél kevesebb, vagy 0% is.

A HIPA adóalap-megállapítási módszerei változtak 2023-tól, a részleteket ITT írtuk meg. Ha az egyszerűsítést választod, azt a NAV felé be kell jelentened.

A fővárosi iparűzési adónál érdemes figyelembe vennünk, hogy Budapest, mint sűrűn lakott nagyváros esetében az önkormányzatokat is magasabb költségek terhelik, így tetemesebb iparűzési adóval is számoljunk. Ha valakinek a székhelye/telephelye Budapesten van, akkor a Fővárosi Önkormányzatnak fizeti az iparűzési adót; egyéni vállalkozóknak a Fővárosi Adó Főosztály honlapján kell bejelentkezniük.

Az új vállalkozásoknak a Kereskedelmi- és Iparkamarai regisztrációt az alapítás után maximum 5 napon belül kell elvégezniük a Kamarai Nyilvántartó rendszerében, és a kamarai hozzájárulást - 5.000 forintot - is ennyi időn belül el kell utalniuk.

Ezt követően minden év március 31-ig kell befizetni az évi 5.000 forintos kamarai hozzájárulást.

Fontos változás, hogy 2022-től már nem a vállalkozás székhelye szerinti területi kamarához kell eljuttatni a befizetést, hanem az országos kamarának, vagyis a Magyar Kereskedelmi és Iparkamarának kell átutalni a Gránit Banknál vezetett 12100011-10639683 számú bankszámlára.

A közlemény rovatban pedig a vállalkozása 11 számjegyű adószámát kell feltüntetni a befizetés beazonosítása érdekében.

Ezt az adót a céges autó megszerzését követő hónapban kell először bevallani és befizetni. Amennyiben eladásra kerül a jármű, a tulajdonjog megszűnésének hónapjára kell utoljára bevallani és befizetni.

A cégautóadót negyedévenként, önadózással kell megállapítani és a bevallást a negyedévet követő hónap 20. napjáig kell benyújtani a NAV-hoz. Ugyaneddig kell befizetni is az adót az alábbi számlaszámra: NAV Cégautóadó bevételi számla - 10032000-01076167

A cégautó adót a '01-es bevallásban kell szerepeltetni.

A bevallási határidők kapcsán fontos arról is szót ejtenünk, hogy a NAV idén is automatikusan elkészítette az szja-tervezeteket, azaz nem szükséges magunknak megírni az adóbevallást, egyszerűen csak ellenőrizni kell az adóhatóság által generált verziót.

Azok kaphatnak szja-bevallási tervezetét, akik munkáltatói, kifizetői adattal rendelkeznek.

Így a(z):

Bárki, aki KAÜ-azonosítóval – ügyfélkapu, elektronikus személyi igazolvány, telefonos azonosítás, arcképes azonosítás – rendelkezik, márciustól - azonosítást követően - megnézheti saját adóbevallási tervezetét az eSZJA portálon.

Akinek nincs KAÜ-azonosítója, az idén március 16-ig kérhette a tervezet postázását SMS-ben, webűrlapon, levélben, a BEVTERVK formanyomtatványon és telefonon, de aki esetleg elmulasztotta volna, május 20-ig még megteheti személyesen az ügyfélszolgálatokon.

Az elkészült tervezeteket a NAV tértivevényesen, április 30-ig küldi el postán az igénylőknek.

Az szja 1+1 százalékának felajánlásáról idén is lehet elektronikusan és papíron is rendelkezni egészen május 22-ig.

Most, hogy részletesen megnéztük a különböző adónemeket, adóbevallás határidőket, gyorsan fussuk át újra, hogy milyen dátumokra érdemes figyelni. Ha a dátum hétvégére esik, a hétvége utáni első munkanapra esik a határidőd.

És még egy tipp! Ha katás vagy, akkor óriási segítség lehet számodra a Billingo megújult Kata asszisztense, ahol nemcsak kata és AAM keretedet követheted nyomon, hanem partnerszinten összesítve láthatod, ha esetleg túllépted a 3 millió forintos összeghatárt, illetve megadhatod vásárlóidnál ha külföldi vagy kapcsolt vállalkozásról van szó.

És még egy tipp! Ha katás vagy, akkor óriási segítség lehet számodra a Billingo megújult Kata asszisztense, ahol nemcsak kata és AAM keretedet követheted nyomon, hanem partnerszinten összesítve láthatod, ha esetleg túllépted a 3 millió forintos összeghatárt, illetve megadhatod vásárlóidnál ha külföldi vagy kapcsolt vállalkozásról van szó.

A Billingo emellett partner szintű összesítővel is segít kata bevallásod elkészítésében, melynek segítségével listázhatod, kinek számláztál 1 millió forint felett, a listát pedig excelbe le is töltheted.

Nincs még Billingo fiókod? Itt regisztrálhatsz egyet >>

A Billingo mobilappal ott vagy, ahol az üzlet történik. Állíts ki számlát útközben, kövesd nyomon a fizetéseket, és nézd meg, ki tartozik – egy koppintással.